對于光伏行業而言,2022年是曲折的一年。

歲末,告別了持續三年的疫情嚴防嚴控,我們寄托于明年的經濟復蘇,各行各業能夠恢復到疫情前的水平。光伏行業則在擾動的三年中成長,幫助國家在世界能源轉型方面獲得重要話語權。光伏企業營收相比19年再上一臺階,三季度共66家光伏企業營業收入達到8283.17億元,同比增長70.32%,利潤翻倍。

2022年,下游需求同時影響著行業結構變化和板塊表現,例如歐洲能源危機加速了戶用分布式光伏及儲能的搶裝,國內相關企業獲得了戴維斯雙擊的機會。

上游硅料的供應節奏此起彼伏,曾經一度站上30萬元/噸的天價,意味著2塊/W以上的組件價格會令到國內地面電站難以承接,裝機量占比進一步降低至四成以下。

到了年末,隨著硅料供應開始放量,產業鏈價格開始松動。

2023年看光伏,我們最關心的有兩個:一是明年需求增長何以為繼;二是下游利潤修復的確定性。

需求是驅動利潤修復的關鍵

復盤歷史上硅料降價后產業鏈的變化,可以大致總結出這樣的規律,即毛利率修復的關鍵在于需求的相對變化,但需求端出現萎縮時,下游其他環節的降價幅度大于硅料,各環節的利潤空間都會被壓縮。

當每一輪需求斷檔導致價格和利潤承壓后,行業往往會迎來一輪新的需求爆發。

疊加上游硅料的供應放量,在需求高速增長的前提下能夠截留住部分利潤空間,抵御硅價下沉的拖曳,那么下游將迎來更明顯的利潤修復。

我們可以通過比較14-15年以及19年的情況,來判斷明年利潤修復的信號。

14年國家出臺光伏補貼政策,國內裝機開始加速。為應對美國雙反調查,國內從14年9月開始暫停了太陽能級多晶硅貿易進口業務申請的受理,使得多晶硅進口量飆升。

進口量的大幅增加拉低了硅料價格,更進一步拉開了終端組件、電池片和硅料的價差。考慮各環節非硅成本處于下降的趨勢,實際單瓦盈利還會超過價差。

由于需求端的強勢,硅片、電池片、組件端在價格博弈里取得了勝利,中游制造端的毛利率和ROE在這段時期也迎來了修復。在盈利修復的驅動下,光伏板塊在15年的絕對漲幅達到90.5%,相對于滬深300的超額收益達到了85%。

接著看另一個時間段:2018年以來,受531政策影響,國內需求開始轉冷,各環節價格出現不同程度下跌。與此同時,制造端價格降低刺激了海外裝機需求,制造商紛紛轉向海外。19年組件出口量同比增長了62%。

海外市場需求的強支撐令各環節價格降幅再次出現分化。18年5月31日至年底,硅料/硅片/電池/組件價格降幅分別為38%/27%/24%/18%。

18年四季度開始,組件單季度出口量環比迅速提升,組件、電池片價格便開始小幅抬升,可以看到價差和需求趨勢的同步。由于“531”新政的沖擊,18年大部分國內光伏企業日子都不好過,毛利率出現明顯下降,倚靠來自出口的需求增量,業績到19年才有所改善。

并且,當供給過剩導致價格下跌的趨勢明確之后,終端裝機的意愿會更加強烈。組件價格對終端裝機存在明顯的調節機制,意味著要想維持裝機快速增長的態勢,組件價格是不能過高的。

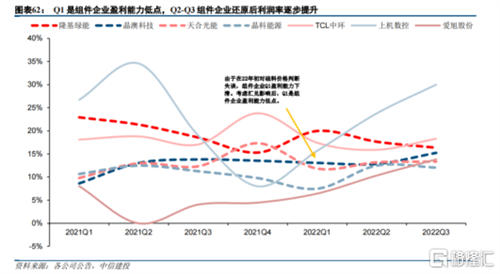

參考去年年末硅料價格對裝機需求形成的擠壓,就是一個反例。當時組件價格最高站到了2.1元/W,導致了去年第四季度組件環節排產連續下降。當需求下滑后,12月組件和硅料價差收窄,影響了一體化公司22年Q1的盈利能力。直到年初海外裝機需求以更高的力度爆發,此刻組件價格在1.88元/W初企穩,再加上非硅成本下降以及匯兌收益,Q2-Q3組件端的利潤率有所回升。

前面的案例說明了,硅料價格的下降并不一定就會帶崩產業鏈價格,需求才是下游打開利潤空間的決定因素,也是當前市場表現向下調整的主要原因。

因此,到了明年初,在硅料產能逐步釋放的前提下,硅料價格下降自然是喜聞樂見的事情,我們可以觀察下游價差是否走闊從而驗證盈利端能否出現修復。

明年硅料、硅片產能過剩將是確定的事情:23年硅料產量大約150萬噸,預計可滿足全球460GW的裝機量,硅片今年底的產能也將達到536GW。進入四季度以來海外組件出口需求轉冷,硅料和硅片就是跌的最兇的兩個,不過這也給了供需調整的時間,明年很有可能呈現上游打價格戰,下游積極擴產出貨的反轉。

那么待到明年初,下游需求又會出現怎樣的變化?

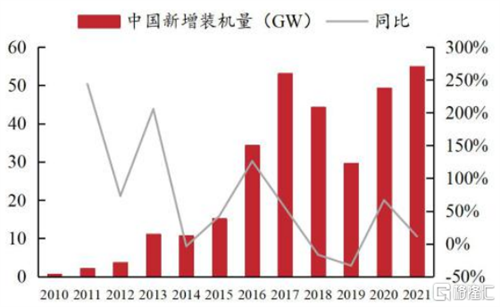

首先,地面電站的裝機量有望復蘇。過去三年里,在光伏實現平價上網后,地面電站裝機量逐年下滑,對組件價格的接受能力亦不及分布式光伏,導致價增量縮,今年前三季度占比不及四成。明年硅料價格如果傳導順利,那么需求彈性將發揮積極作用。

并且,政策端的引導十分明確,風光大基地建設是“十四五”新能源發展的重中之重。第一批大基地中光伏電站規模就超過50GW,目前已經開始建設,明年有希望全部并網。

其次,今年前三季度分布式光伏裝機中,工商業分布式接替戶用光伏成為了高增長的細分場景,新增約19GW,比去年同期提高了158.13%,占了光伏裝機的36%。

國家對于安裝比例也提出了要求,在《城鄉建設領域碳達峰實施方案》中提出,到2025年新建公共機構建筑、廠房屋頂光伏覆蓋率力爭達到50%。安裝了分布式光伏的企業能夠通過并網售電帶來經濟收益,隨著各地區峰谷價差擴大,經濟性提升進一步驅動裝機量。

(來源:能源局)

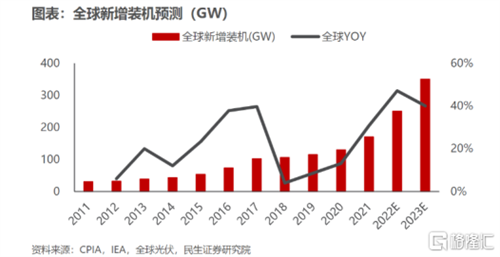

全球市場內,硅料價格下降對海外需求釋放同樣是利好的。歐洲PPA電價走高的趨勢推動了各國加速光伏裝機的步伐,23年預測裝機需求將增至85GW。美國對東南亞組件的雙反調查亦逐漸緩和,重新疏通國內組件廠對美國的出口通道,并且在稅收上給予各環節補貼,利好國內光伏廠商出口。加上明年南美、中東等地集中式電站等待起量,根據集邦咨詢的預測,明年全球光伏裝機量在330-360GW之間。

從周期角度看下游盈利修復

站在資本周期的角度,在2014年到2015上半年,2020年到2021年底兩個階段,光伏電池和組件端有較明顯的漲幅,固定資產增速和ROE變化都呈現此消彼長的趨勢,表明前期資本投入已經逐漸形成規模,產能伴隨著需求釋放,得以帶來ROE的溫和修復。

16年之后行業開始面臨新一輪洗牌,一體化和P型電池片加速更替,帶動制造和設備成本降低。并且15年補貼退坡導致16年搶裝透支需求,產業鏈價格開始走低,由此光伏板塊進入向下調整階段,期間資本開支下滑開始收窄后逐漸恢復,為19年需求回暖蓄力。

光伏板塊上半年主要的資本開支來自硅料和組件端,一個擴產周期最慢,一個最快,從在建工程看出,2021年硅料端擴建的產能已經開始于今年正式投產,因此從下半年硅料開始放量。

同時,N型電池的產業化進程已經到了量產出貨的階段,上半年電池片開支同比增長了97%,不過當前基數可能仍然少估了像跨界玩家的參與。

以進度最快的TopCon為例,目前全行業已經公布的TOPCon的電池產能接近500GW,已經投產57.2GW,在建125.5GW,到明年年底堆積的產能就高達241.7GW。

但站在明年供應端最飽滿的硅料端看電池片,當前正處于電池切換的關鍵節點,無論是PERC還是N型電池,哪一塊都不敢大量投產。加上今年下半年以來,大尺寸PERC產能釋放明顯放緩,N型電池由于存在技術壁壘,短期供給也無法迅速跟上,因此到明年上半年,大尺寸PERC以及N型電池的有效產能并不算充足。

如果上半年N型電池導入順利,則N型電池片的投放進度未必能完全跟得上需求,優質電池的產能至少在明年上半年仍會偏緊,價格還有一定韌性,預計到下半年逐漸形成規模后開支逐漸放緩,參考前面兩個階段,作為盈利修復的信號,當然,明年需求能否如期般樂觀是一個關鍵的前提。

尾聲:明年光伏看什么?

前面各自從供需變化和資本開支的角度討論了明年出現盈利修復的機會,在上游硅料供給,終端需求釋放釋放的共振下,利潤逐漸回歸至下游電池片及組件領域,利好那些盈利邊際改善空間較大,全球化布局,競爭壁壘較高的企業。

其次是把握增長中的價值,當前電池技術立足未穩,卻是上半年炒的比較火熱的板塊,一些企業因為搶先布局早早享有了估值溢價。根據CPIA預測,到2023年,N型電池的市場份額有望提升至20%左右。

22年電池片環節CR5不過50%,相比其他環節更為分散。盡管新入局的企業沒有較重的P型電池產能負擔,但主流廠商在質量和轉換效率方面有更好的口碑。

反觀輔材,在下游需求高增的情況下量增的確定性較強,產業鏈價格下降有望緩解對非硅成本的擠壓。

方向上,如光伏玻璃、接線盒、焊帶等環節,迭代后的新產品市占率有望提高,以及供需格局改善后利潤迎來修復,而像膠膜、石英砂則受益于產能緊缺,享有一定議價權,明年維持緊平衡的態勢,以及在明年國內地面電站放量,國產IGBT導入下,逆變器需求持續向好。

責任編輯: 李穎