縱觀國內二十年光伏產業的發展,可以說國內的光伏行業就是在跟隨周期浮沉和同業內卷中前進的。目前的硅料環節也在向N型產品過渡、降低單位能耗的同時,要緊跟下游電池片技術的升級與迭代,如果對于產業發展趨勢反應不及時,很可能面臨嚴重的后果或者說產業歸零的風險。

在原材料緊缺的2021年,“擁硅為王”一度成了光伏產業的基本準則。但僅僅過了一年多,今年8月下旬,手握硅料業務的通威股份(54.560, -1.94, -3.43%)(以下簡稱通威)就突然宣布進軍下游的組件業務。

消息一出,就連一直有著“光伏茅”之稱的產業鏈一體化企業隆基綠能(53.180, -0.21, -0.39%)(以下簡稱隆基)也連跌了數日,8月19日至今,市值累計下跌近600億元。

手握光伏產業里最核心的硅料,通威股份已經是當下產業中最具賺錢能力的贏家,卻高調進入組件市場。

是真攪局,還是別有籌謀?

擁硅為王,贏家攪局?

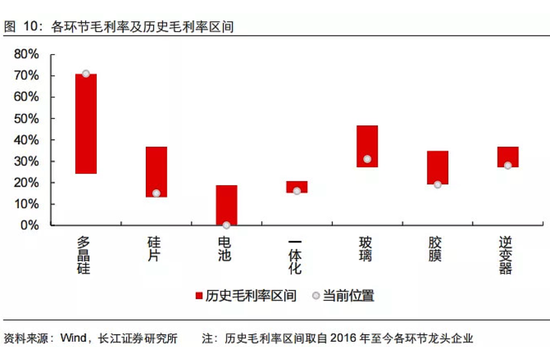

事實上,同樣處在新能源的大賽道里,光伏和鋰電產業面臨著相同的痛點:上游的盈利能力明顯要高于中下游。與鋰礦企業“吃肉”,中下游的電池廠商、車企“喝湯”的局面一樣,長江證券(5.760, 0.06, 1.05%)在一份報告中指出,2022年除硅料外,下游環節盈利基本處于歷史中低位區間。

具體來看,光伏產業鏈從上游到下游,分為硅料-硅片-電池片-組件和光伏電站。

隨著全球持續加碼碳中和,多方力量推動能源轉型,人類前所未有地希望從太陽光里轉化出更多電力。加之“雙碳”目標,讓2021年被稱為碳中和元年。也是在這一年初,通威和隆基等光伏股股價被推到了一個歷史新高點。

由于需求旺盛,同時原材料的產能周期長于下游,導致上游材料處于一個供不應求的狀況,“擁硅為王”正是在這樣的背景下誕生的。

到2021年9月,單晶硅料價格相比年初就漲了1.5倍,產業鏈各環節價格集體飆升,唯獨夾在中間的組件價格維持平穩,僅上漲約9%。在硅料價格一路上漲的情況下,上下游發展失去平衡,很多已有的組件訂單將陷入不賺錢甚至虧損的窘境,組件企業的產能利用率長時間被壓在70%以下。

為此,2021年底時,隆基、晶科、天合、晶澳、東方日升(29.890, -0.36, -1.19%)等主要光伏組件企業曾集體站出來,呼吁企業避開年末“搶裝潮”。

也正是在當年底,市場預期高位盤旋的硅料價格或許已經漲不動了。但預期之外的需求再次出現,托著硅料價格曲線繼續上揚。

歐洲在能源上長期依賴俄羅斯天然氣,但今年天然氣供應量大幅下降,疊加持續高溫因素影響,讓歐洲電價沖向一個新的高峰。

根據泛歐洲的電力交易所Nord Pool的數據,8月中旬,歐洲電力系統均價達到每兆瓦時322歐元,其中立陶宛、德國、瑞士、法國等國家價格都在每兆瓦時550歐元以上。同期,歐洲天然氣價格一度站上300歐元/兆瓦時。作為對比,去年八月荷蘭天然氣價格不超過30歐元/兆瓦時.

雖然風電和光伏在整個能源體系里算不上大頭,至少在短期還不能扭轉整個大洲的用電需求,但極端的能源緊缺同樣帶動了光伏的需求。

需求很快傳導到中國光伏產業。上半年,光伏出口成為一大增長推動力。光伏行業協會的統計數據顯示,上半年,包括組件、控制器和逆變器等在內,我國光伏產品出口總額約259億美元,同比增長了113%。

當世界的變化超出了預期,需求持續拉緊,這個長時間跟著預期和政策推進的行業仍在緩慢提速,瓶頸最終落在了硅料上。

根據瓶頸反推法,可以簡單的理解為:硅料能產出來多少,最終裝機量就會是多少。

“擁硅為王”的穩固局面下,大多數利潤也被以通威為代表的硅料企業拿走。

從企業凈利潤來看,今年上半年,硅料龍頭通威股份凈利潤122.24億元,同比增長達到312.17%,成為上半年最賺錢的光伏企業。大全能源(56.440, -0.31, -0.55%)、特變電工(25.090, -0.18, -0.71%)、協鑫科技分列二、三、四分別賺走了95.25億、69.05億元、69億元。

前四名皆為上游硅料生產企業,在賺錢能力上直接把去年的產業一體化龍頭隆基擠到了第五。

數據顯示,在2022年上半年,隆基實現收入504億元,同比增長43.64%;歸屬于母公司股東的凈利潤64.81億元,同比增長29.79%。

上游成本大幅提升,對隆基股份業績的影響是全方面的,去年一整年,隆基股份營業成本為645.9億元,同比增長56.98%;另一方面,為了鎖定產能2022年一季度,隆基股份的預付款達到73.23億元,占流動資產的9.78%。

隆基的銷售毛利率也在持續下滑。從2019年的28.9%,縮減至2021年的20.19%,2022年上半年進一步下滑至17.61%。

相比較隆基,通威如今還處在一個不錯的局面中,但為何卻要宣布進軍利潤較差的組件環節,是攪局還是放長線釣大魚?

周期背后首富的沉浮

電池片、組件等下游環節沒能看到硅料價格“按時”回落,以犧牲利潤、壓縮產能以及部分中小企業停產的方式承受著這輪周期的代價。

通威以一年賺走三年利潤的姿態,走上了光伏舞臺的最中心。

但這種高光是難以持續的。高位的硅料價格并沒有合理的長期支撐因素,根據以往的經驗,周期結束后一輪下跌乃至暴跌成為早晚會發生的事情。硅料漲價順著產業鏈持續向下震蕩,價格下降也會重溯產業鏈的利潤分配。

中國有色金屬工業協會硅業分會副秘書長馬海天曾在接受證券時報采訪時表示,2022年硅料環節產能可能釋放不完全,但2023年硅料廠的日子可能就不好過了。

在光伏這個年輕的行業里,周期的起落往往伴隨著企業的沉浮、產業整合、首富交替和技術路線走向的更迭。

首富沉浮的故事,在光伏產業變遷的過程中,也已經發生了太多次。

通威集團董事局主席劉漢元很熟悉這種行業的起落。當年的通威正是因為踩在了行業的低谷,以“休克狀態”開始對光伏領域的布局。

2005年12月15日,美國紐交所迎來了一家來自中國的民營企業,光伏企業無錫尚德在美上市,創始人施正榮以23億美元的身價,空降當年中國財富榜榜首。

當時國內外光伏的爆發式增長,全球硅料供不應求情況下價格暴漲,一個看似黃金的光伏時代開啟。幾年時間內,十幾家中國光伏企業在美上市。

2006年,通威集團決定從飼料跨界到硅料,在新能源領域尋找新的成長曲線。等投產、產能提升一套動作走完,通威在光伏行業的第一次抬頭就遇上了2008年全球金融危機,疊加歐洲光伏補貼政策相繼減少,海內外需求驟減。

以出口為導向的光伏行業被打入低谷。2009年,硅料價格在短短一年時間里從500美元/kg跳水至50美元/kg,國家發布多項政策輪番刺激光伏產業,帶來了短暫的回暖。

2011年,美國和歐洲對國內光伏企業啟動反傾銷和反補貼調查,光伏組件價格直線下跌,硅料降至30美元/kg以下。

對硅料廠來說,這個數字意味著生產一噸多晶硅就虧損十多萬元。中國光伏產業聯盟秘書長王勃華就曾提到,2012年中國多晶硅產量出現負增長,停產企業數量接近90%。

全球性光伏企業倒閉潮開啟,光伏業的第一輪周期慘烈收場。

傳統巨頭終歸還是更有資本,低谷期間,通威依靠賣飼料賺來的錢維持多晶硅業務流血生存。劉漢元通過壓低產能,把虧損控制在每年2億元,這種休克療法讓多晶硅挺過了致命的低潮期。2013年,通威逆勢擴張,在低點收購合肥賽維工廠。

劉漢元一邊輸血保住多晶硅業務,一邊收購賽維,布局太陽能(8.060, -0.01, -0.12%)電池片業務。以此為基礎,這兩個業務最終成就了通威在多晶硅、電池片全球雙龍頭的地位。

2016年以后,光伏業務在通威股份的營收占比持續攀升。2020年,光伏業務的營收占比超越了農牧行業,成為通威股份的第一大業務板塊。

劉漢元也在持續面對關于周期的疑問,他在2021年的一次采訪里表示,光伏行業本身迭代更替的太快,政策因素、環境因素、競爭因素都是變量,“稍有不慎,就會卷入各領風騷三五年,稍不小心回到解放前的這種怪圈。”

面對即將松動的硅料價格,通威在今年8月宣布發力組件業務,補上了在光伏全產業鏈上的最后一環。

8月17日,華潤電力公布3000MWp規模的光伏組件招標,通威股份、億晶光電(6.560, -0.16, -2.38%)和隆基綠能三家企業入圍,第一中標候選人為通威股份,投標單價為1.942元/W,低于億晶光電的1.995元/W和隆基的2.02元/W。

通威在組件市場的第一次高調亮相,就以低價掀起了組件市場價格戰。

特億陽光新能源總裁祁海珅認為,大力發展組件環節不僅可以帶動硅料的銷售,還可以避免將來的組件價格戰產生時對于硅料價格的擠壓。目前其他光伏廠表現出了垂直產業鏈一體化的趨勢,為了不被別的廠家卡脖子,最好的辦法就是自建或合作建設全產業鏈。

川財證券認為,盡管通威的硅片及太陽能組件產能較少,與自身大量的硅料、太陽能電池片產能不能完全匹配,但是全產業鏈布局規避了單一產品的周期性風險。即使在后續市場上,上游硅料價格因市場產能釋放而有所回落,公司也有望通過太陽能電池片等其他產品維持企業增長態勢。

在內卷中前行

通威正式進軍組件開啟一體化布局,也被行業人士評價為光伏內卷程度的升級。

劉漢元一直強調專業分工,“總是覺得別人家的飯好吃,走到別人家去吃他的飯,結果回家發現自己的鍋灶都被端了,因為別人也是這么想的。”

甚至到2022年5月中旬,劉漢元還在年度股東大會上表示,盡管在組件、硅片等領域有研發投入,但并非要大規模制造。

但此次通威進軍組件開始一體化,也是光伏行業競爭慘烈的一個體現,龍頭企業也要榨取每一個業務里的利潤。

隆基最初從單晶硅片業務起家,后來再進軍組件、電池,一體化后的隆基降本能力大幅增強,在一體化布局的過程中,逐漸在市場份額和地位方面成為龍頭。

在不斷內卷中,各細分環節企業之間差異性越來越小,一體化成了當前的風向。

對于專業化好還是一體化好,企業的身體比嘴更誠實,通威走向一體化也在行動上接受了這個邏輯,光伏垂直一體化企業對于全產業鏈上各環節的掌控能力更強、供應鏈條更順暢,無論是產品供需周期、還是產品技術迭代,都會體現出強大的成本控制能力和規模化優勢。

但規模只是一方面,祁海珅認為,硅料沒有稀缺性,硅料漲價只是階段性的結構性行情。光伏行業是要降低單位發電成本,除了硅料的成本,降低非硅成本和提高電池片轉換效率是其中的技術發展邏輯。

目前的硅料環節也在向N型產品過渡、降低單位能耗的同時,要緊跟下游電池片技術的升級與迭代,如果對于產業發展趨勢反應不及時,很可能面臨嚴重的后果或者說產業歸零的風險。

縱觀中國光伏產業過去20年的發展,可以說光伏行業就是在跟隨周期浮沉和同業內卷中前進的。

無錫尚德、江西賽維為代表的第一批光伏企業實現了短暫的高光,在擴張中遭政策夾擊后退場。在路線選擇上,也有一代硅王保利協鑫堅持多晶硅片,最終陷入多年虧損的窘境,目送隆基押注單晶硅片,掀起了一場從硅棒端到電池端幾乎整個產業鏈的技術變革,實現崛起。

如今中國已經成為全球最大的可再生能源市場和設備制造國,光伏產業已經占據全球主導地位。2021年光伏組件全球排名前十的企業里中國占據七家,中國光伏產業為全球市場供應了超過70%的組件。

以技術進步降低度電成本為基礎邏輯,一次次內卷都是光伏行業格局重新洗牌。技術的革新與產業鏈的升級也在周期輪轉中完成。

對于通威而言,在順境中未雨綢繆,總歸好于在錯失技術機遇后失去抗風險能力。雖然,這種未雨綢繆的舉動會讓它失去一些“朋友”,但在商業競爭中,也有一句老話,沒有永遠的朋友,只有永遠的利益。

責任編輯: 李穎