核心提要:

5月份,我國經濟逐步克服疫情不利影響,主要指標邊際改善,經濟呈現恢復向好勢頭。當前穩增長被放在更加突出位置,國務院和各地方政府一攬子穩增長政策措施相繼出臺,穩增長政策執行力度開始加大,隨著疫情對政策傳導的制約明顯減少,政策效果將進一步顯現。

國家發展改革委價格調控監管政策系列解讀九連發,內容從限制中長期合同價格、各環節煤炭價格,到禁止捆綁銷售現貨漲價、嚴禁不合理提高流通費用,再到動力煤品種熱值基準的界定。市場監管總局出臺《關于查處哄抬價格違法行為的指導意見》,在明確哄抬價格違法行為認定范圍基礎上,提出將對經營者構成哄抬價格違法行為的予以處罰。政策面不斷加壓,高煤價政策性風險劇增。

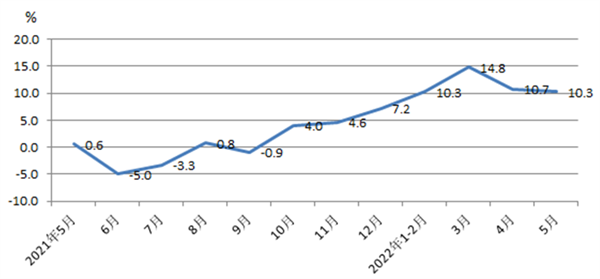

原煤生產同比連續多月保持兩位數增長,5月生產原煤3.7億噸,同比增長10.3%,增速比上月放緩0.4個百分點。6月正值安全生產月,煤礦會更加注重安全,按有序節奏進行生產,后續煤炭產量環比持續增長空間或有限,亟待煤炭優質產能的進一步釋放。

5月份,我國進口煤炭2054.9萬噸,未能延續4月反彈走勢,同環比均出現回落。歐洲地緣政治爭端影響持續發酵,俄羅斯能源出口制約壓力加大,疊加印度極端高溫、南非鐵路運輸矛盾難以化解和澳大利亞雨情反復等多重因素影響,供需失衡疊加物流成本增加,國際煤價一路攀升。

6月份,經濟恢復可期,電煤消費回暖預期增強,對煤炭價格形成支撐。另一方面,今年水電發力較好,替代預期增強,燃煤企業日均耗煤量增加緩慢。且國家政策“組合拳”威力開始顯現,后續煤炭價格或將面臨下行有支撐、上漲有壓力,沿價格管控區間上限波動之勢。

2022年5月煤炭市場運行情況:價格監管政策解讀九連發,煤價維持高位1、原煤生產繼續較快增長,增速有所放緩

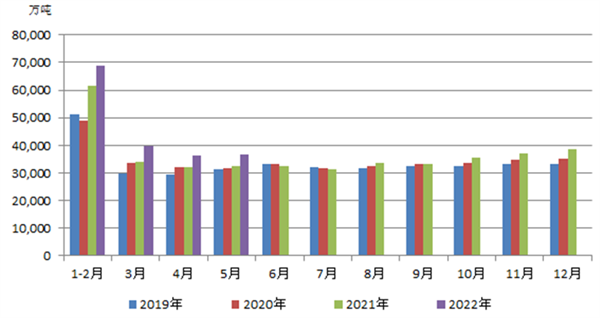

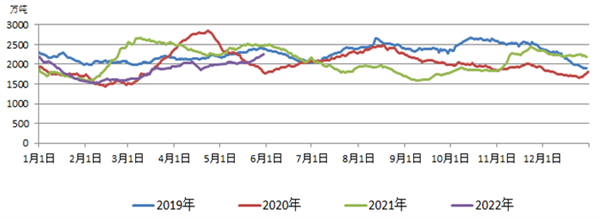

隨著煤炭保供穩價政策深入推進,原煤生產繼續保持較快增長。5月份,生產原煤3.7億噸,同比增長10.3%,增速比上月放緩0.4個百分點,日均產量1187萬噸,較4月日均產量1209萬噸小幅回落。1-5月份,生產原煤18.1億噸,同比增長10.4%。

圖1 2019-2022年月度規模以上工業原煤產量

圖2 規模以上工業原煤產量增速月度走勢

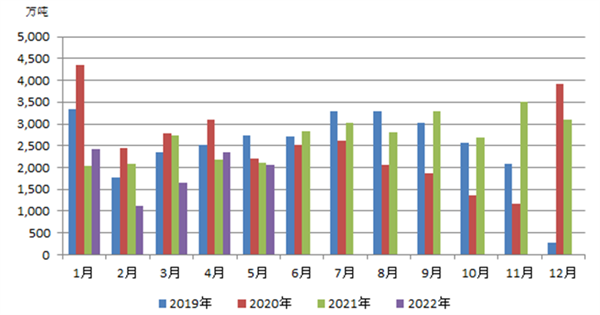

2、煤炭進口量由增轉降

5月份,我國進口煤炭2054.9萬噸,未能延續4月反彈走勢,較去年同期2104萬噸減少49.1萬噸,同比下降2.33%,上月為增長8.5%;較4月份的2354.9萬噸減少300萬噸,環比下降12.74%。1-5月份,我國共進口煤炭9595.5萬噸,同比減少1506萬噸,下降13.6%。

圖3 2019-2022年煤炭月度進口量

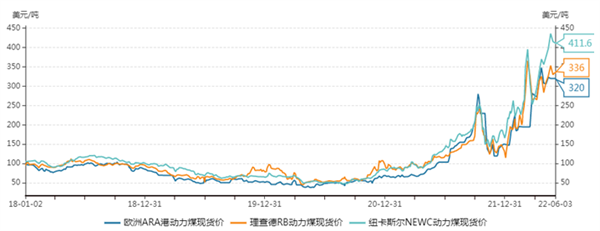

5月,歐洲地緣政治爭端影響持續發酵,俄羅斯能源出口制約壓力加大,疊加印度極端高溫、南非鐵路運輸矛盾難以化解和澳大利亞雨情反復等多重因素影響,供需失衡疊加物流成本增加,國際煤價一路攀升,沖擊歷史高點。5月20日,紐卡斯爾動力煤現貨價達到436.07美元/噸(約合人民幣2921元/噸)。

直至5月最后一周,過高的價格使多國貿易商對中低熱值動力煤及煉焦煤持觀望態度,放緩采購節奏,局部市場轉弱,全球煤炭市場價格承壓下行,歐洲、南非、澳大利亞、印尼煤炭市場價格都出現不同程度的下降。6月3日,歐洲ARA、理查德RB、紐卡斯爾NEWC三港動力煤現貨價格分別報收于320美元/噸、336美元/噸、411.6美元/噸,與去年同期相比上漲244.38%、194.17%、234.01%。

圖4 國際煤炭現貨價格

3、電力生產降幅收窄,全社會日均用電量環比增長

5月份,發電6410億千瓦時,同比下降3.3%,降幅比上月收窄1.0個百分點,日均發電206.8億千瓦時。1-5月份,發電3.2萬億千瓦時,同比增長0.5%。分品種看,5月份,火電降幅收窄,水電、核電增速加快,風電由增轉降,太陽能發電增速放緩。其中,火電同比下降10.9%,降幅比上月收窄0.9個百分點;水電增長26.7%,增速比上月加快9.3個百分點;核電增長1.3%,比上月加快0.4個百分點;風電下降0.7%,上月為增長14.5%;太陽能發電增長8.3%,比上月放緩16.6個百分點。

5月份,全社會用電量6716億千瓦時,同比下降1.3%,日均用電量環比增長2.2%。分產業看,第一產業用電量同比增長6.3%;第二產業、第三產業、城鄉居民生活用電量同比分別下降0.5%、4.4%、2.4%。1-5月,全社會用電量累計33526億千瓦時,同比增長2.5%。分產業看,第一產業、第二產業、第三產業、城鄉居民生活用電量分別同比增長9.8%、1.4%、1.6%、8.1%。

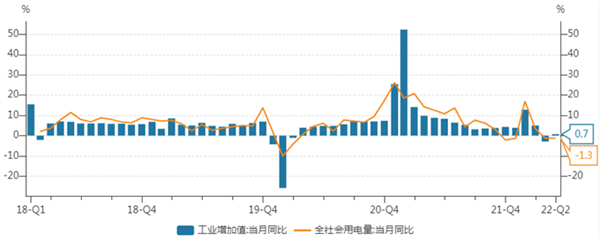

圖5 工業增加值與全社會用電量同比變化情況

4、鐵路部門發揮優勢,大秦線檢修影響有限

5月1-20日,大秦線集中檢修施工,檢修期間每日發運量維持在100萬噸左右,較滿發狀態減少了30萬噸左右。5月20日中午大秦線結束了為期二十天的集中檢修,自22日起大秦線運量達到130萬噸的滿發狀態。5月大秦線貨物運輸量完成3383萬噸,同比減少8.96%,日均運量109.13萬噸。1-5月,大秦線累計完成貨物運輸量17132萬噸,同比減少2.33%。

大秦鐵路檢修期間,鐵路部門發揮全國鐵路調度集中統一指揮的優勢,統籌使用機車、車輛等資源,增加京哈、大秦、唐包、瓦日、浩吉等重點通道貨物列車開行數量,加大疆煤外運力度,壓縮運到時限,為保通保暢工作提供運力支持。5月份,國家鐵路貨運保持強勁增長態勢,發送電煤1.1億噸,同比增長7%,全國363家鐵路直供電廠存煤平均達33.4天,保持較高水平。

受大秦線檢修影響,環渤海港口調入量下降,但因港口封航、張唐線保持高發運量及下游日耗恢復緩慢等諸多因素影響,環渤海九港庫存保持平穩。大秦線檢修結束后,運力恢復至正常水平,環渤海港口煤炭調入量增加,庫存回升。截至5月31日,北方九港庫存合計2261.8萬噸,略低于2021年同期2463萬噸。

圖6 北方九港庫存合計年度對比

5、采購節奏放緩,海運費波動下行

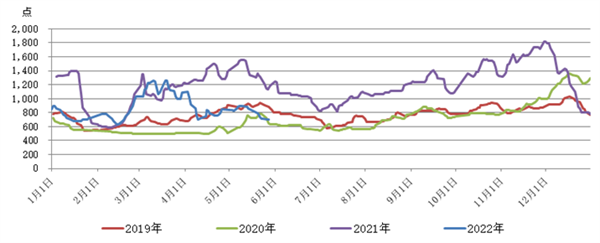

5月沿海電廠庫存仍處高位,加之政策等不確定因素增加,終端北上采購節奏放緩。在此背景下,沿海煤炭市場貨盤不多,沿海海運運價5月中上旬整體保持平穩態勢。5月下旬鐵路運力恢復后,北方港庫存明顯增加。但因全國氣溫低于預期,下游電廠日耗較穩定,庫存處于合理范圍內,采購進程趨緩;非電終端保持正常采購,整體采購量有限。海運煤炭市場船貨商談一般,沿海運費波動下行,5月31日,海運煤炭運價指數OCFI報收于704點,較去年同期1251點下降43.73%。

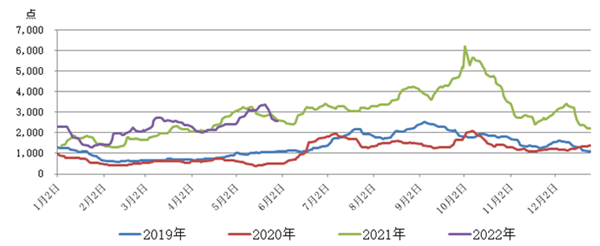

受所有型船運價指數上漲提振,5月23日,波羅的海干散貨運價指數(BDI)上行至年內高點3369點,其后巴拿馬型和好望角型運費指數大幅下挫,BDI指數快速下行。5月31日BDI指數收于2566點,較本月高點下跌803點,與去年同期基本持平。

圖7 海運煤炭運價指數(OCFI)

圖8 波羅的海干散貨運價指數(BDI)

6、煤炭價格監管政策解讀九連發,層層設防抑制高煤價

5月,在國家發展改革委統一部署下,山西、陜西、內蒙古等重點省區發展改革委會同市場監管部門,組織當地煤炭和電力企業、行業協會、煤炭交易中心召開專題會議,就國家發展改革委《關于進一步完善煤炭市場價格形成機制的通知》(發改價格〔2022〕303號)和《關于明確煤炭領域經營者哄抬價格行為的公告》(2022年第4號)的核心內容和政策要求,進行了系統講解并現場釋疑解惑,提醒督促煤炭生產經營者依法合規經營,引導煤炭價格運行在合理區間。

自5月起,國家發展改革委連發價格調控監管政策系列解讀,從限制中長期合同價格、各環節煤炭價格,到禁止捆綁銷售現貨漲價、嚴禁不合理提高流通費用,再到動力煤品種熱值基準的界定,同時明確了哄抬價格處罰標準,禁止虛抬煤價,并督促各地發展改革委嚴格督查限價執行情況。至此,高煤價政策性風險劇增,主產地煤炭價格高位保持平穩。

7、電企庫存漲日耗降,市場價格在限價區間內高位震蕩

隨著疫情得到控制,復工復產有序進行,煤電企業發電量和煤炭日耗逐步回升直至轉為正增長,但仍低于去年同期。

根據中電聯數據,5月26日當周納入其統計的燃煤企業煤炭入廠量環比增加速度高于耗量,庫存繼續保持上漲。電廠整體庫存環比增加279萬噸,同比增加2720萬噸,庫存可用天數25.0天,繼續保持兩年同期的最高水平。中電聯CECI采購經理人指數庫存分指數51.73%,環比上升0.43個百分點,連續9期處于擴張區間。

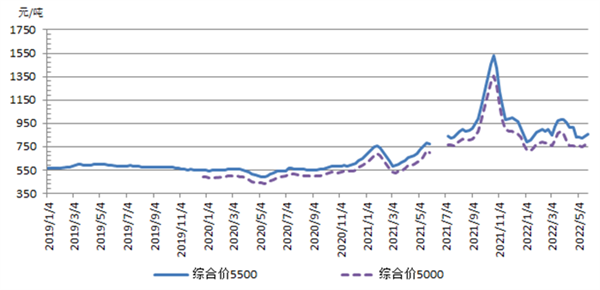

5月疫情影響尚未完全消除,且全國大部分地區氣溫低于預期,電企日耗處于偏低水平。另一方面,市場監控政策持續加強,貿易商主動出貨意愿增強,但在發運成本支撐下,市場采購價格并未向下松動,在限價區間內保持高位震蕩之勢。5月27日,中國沿海電煤采購價格指數(CECI沿海指數)綜合價5500大卡規格品報收于858元/噸,較4月底829元/噸上漲29元,與2021年同期770元/噸相比上漲7.66%;市場交易價5500大卡規格品報收于1255元/噸,較4月底1167元/噸上漲88元,與2021年同期896元/噸相比上漲40.07%。

圖9 中國沿海電煤采購價格指數(CECI沿海指數)

8、動力煤期貨資金繼續流出,價格小幅震蕩

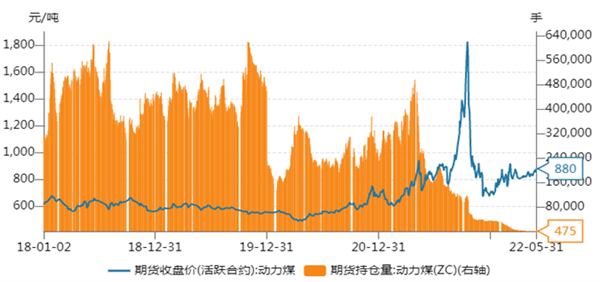

5月,動力煤期貨資金繼續流出,持倉量不斷下降,5月31日動力煤期貨持倉量降至475手。價格方面,動力煤現貨價格暫時企穩,期貨價格繼續保持小幅震蕩走勢,5月31日收于880元/噸。

圖10 動力煤期貨走勢

煤炭市場展望:經濟回歸可期,煤炭需求或將轉旺1、穩經濟措施生效,疫情好轉景氣度回升

5月我國經濟逐步克服疫情不利影響,主要指標邊際改善,經濟呈現恢復向好勢頭。

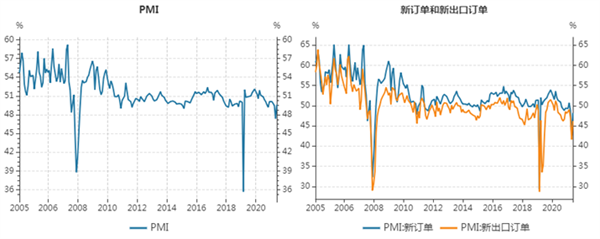

5月份,我國制造業PMI、非制造業PMI和綜合PMI產出指數全面回升,分別為49.6%、47.8%和48.4%,雖仍低于臨界點,但明顯高于上月2.2、5.9、5.7個百分點。這表明我國制造業、非制造業景氣水平明顯改善,生產經營景氣水平有所恢復。

5月份,全國規模以上工業增加值同比增長0.7%,增速比4月加快3.6個百分點;社會消費品零售總額同比下降6.7%,降幅比4月收窄4.4個百分點;貨物進出口總額同比增長9.6%,增速比4月加快9.5個百分點。5月份各項主要指標的積極變化,表明穩經濟一攬子政策措施正在顯效,疫后經濟開始復蘇。

隨著各地開展常態化核酸檢測,預計未來疫情雖仍有可能反復,但幅度可控,規模化反彈的概率下降,對經濟的掣肘有望明顯減少。當前國家再次定調把穩增長放在更加突出位置,從國務院到各地方政府,一攬子穩增長政策措施相繼出臺,隨著政策執行力度加大,疫情對政策傳導的制約明顯減少,政策效果將進一步顯現。

圖11 中國制造業PMI

2、6月逢安全生產月,煤礦安全生產要求趨嚴

保供增產不能忽視安全生產。國家礦山安全監察局下發《關于開展礦山安全生產大檢查工作的通知》(礦安〔2022〕71號),要求至黨的二十大結束,各級礦山安全監管監察部門在地方黨委和政府的統一領導下,組織開展礦山安全生產大檢查,全面提升全國礦山安全生產水平。

國家礦山安全監察局消息顯示,5月3日至9日,礦山零星事故多發,全國礦山共發生一般事故12起,死亡13人。另據央視報道,2022年6月5日23時40分許,山東泰安市新泰市羊泉礦業有限公司發生冒頂事故,事故造成2人死亡,2人受傷。

6月正值安全生產月,隨著安全管理要求趨嚴,煤礦會更加注重安全,按有序節奏進行生產,部分煤礦因安全考慮將進行倒采工作面,后續煤炭產量環比持續增長空間或有限。

3、提升煤炭供給能力,仍待先進產能釋放

今年以來,煤炭產量同比已連續多月保持兩位數快速增長,但近兩個月環比有所回落。近日,鄂爾多斯市人民政府發布了《鄂爾多斯市煤炭增產保供穩價工作實施方案》,對各旗指定的煤炭日產量目標合計為290萬噸,加上其他地區40萬~50萬噸的日產量,預計未來內蒙古日產量目標最高為340萬噸左右。而4月份內蒙古日均產量316.5萬噸,1-4月日均產量已達326萬噸。

當前“迎峰度夏”已經到來,產煤大省不斷加大煤炭保供力度。近日,山西省發展改革委表示,在確保安全的前提下,山西對符合核增條件的煤礦“應核盡核、應增盡增”,加快具備條件的停建緩建煤礦復工建設,有序推進煤炭資源接續配置,適度布局先進產能項目。內蒙古也提出,在確保安全清潔高效利用的前提下,有序釋放煤炭優質產能。

近日,應急管理部、國家能源局等四部門發布《關于加強煤炭先進產能核定工作的通知》(應急〔2022〕50號)。通知要求,安全保障能力建設符合《國務院辦公廳關于進一步加強煤礦安全生產工作的意見》有關規定,生產系統具備增產能力,且符合煤礦生產能力核定基本條件的煤礦,經煤礦認真核算、企業開展全面安全檢查和企業主要負責人簽字后,地方煤礦由省級煤礦生產能力主管部門、中央企業煤礦由集團總部報經煤電油氣運保障工作部際協調機制同意,開展先進產能核定工作。通知要求,核增產能煤礦要積極承擔電煤增產保供責任,核增產能形成的新增產能必須全部按國家政策簽訂電煤中長期合同。通知有效期至2023年3月31日。隨著該通知的實施,煤炭先進產能有望進一步釋放。

4、政策“組合拳”威力顯現,煤炭價格上漲壓力大

6月隨著全國氣溫季節性上升,夏季負荷支撐逐步增強。同時,上海順利解封,疫情對長三角經濟的負面沖擊將基本消退,沿海經濟活力或延續平穩復蘇態勢,且多省已完成新增地方政府債券發行任務,固定資產投資將加速,從而對上下游產業形成拉動作用,助力工業用能聯動回增。在諸多利好因素下,電煤消費回暖預期增強,對煤炭價格形成支撐。

另一方面,今年來水豐沛,江南中南部、華南降雨偏多,三峽水庫流量處于歷史高位,水電發力較好,替代預期增強。且近期國內疫情影響尚未全面消退,煤電日均耗煤量增加緩慢。據中電聯數據,6月3-9日當周,納入其統計的燃煤發電企業日均耗煤量環比增長3.3%,同比減少13.5%。電煤供需緊張格局在一定程度上得以緩解。

國家發展改革委通過步步深入地對煤價監管政策進行解讀,不斷向市場釋放政策信號,推動市場形成煤價下降預期,引導煤價回歸合理區間。6月10日,市場監管總局出臺《關于查處哄抬價格違法行為的指導意見》,在明確哄抬價格違法行為認定范圍基礎上,提出將對經營者構成哄抬價格違法行為的予以處罰;市場監管部門將充分運用市場化、法治化手段,加強重點區域、重點環節、重點商品的價格監管,對性質嚴重、社會影響大的典型案例公開曝光,發揮震懾和警示作用。

從實際情況看,國家政策“組合拳”威力已經開始顯現,后續煤炭價格或將面臨下行有支撐、上漲有壓力,沿價格管控區間上限波動之勢。

(本報告數據來源:國家統計局、中電聯官網、中國煤炭市場網、WIND、煤炭江湖)

責任編輯: 張磊