4月20日,光伏逆變器龍頭公司陽光電源業績低于預期,股價直接被按在了-20%的跌停板上。這個表現,讓市場吃了一驚,也才回想起,光伏行業的本質,坎坷且內卷。

過去的二十多年中,無數地方政府曾為此投下重注,無數地區首富、國家首富在這個行業誕生,無數產業奇跡以破紀錄的速度誕生:

曾經的中國首富施正榮用六年時間,帶領無錫尚德主攻光伏電池,成為了第一家美國主板上市的中國民營企業;江西賽維則僅用四年時間,完成了從硅料到硅片的全球稱霸;漢能集團李河君,也一度憑借著光伏薄膜身價超過馬云,成為當年的中國首富……

然而,俱往矣。

一輪又一輪的行業洗牌中,這些人、這些公司都已經伴隨著行業周期的起伏而成為遙遠的歷史;曾經一百多座城市,曾喊出建設“千億光伏產業園”的規劃也早已成為泡影。

伴隨著碳中和,光伏行業在過去兩年賺足了眼球。各龍頭公司業績、股價雙飛。這勢頭似乎意味著光伏行業進入了龍頭為王的階段,但事實卻并非如此。硅料、硅片、電池、組件,每個環節,都在2022年迎來了一些變數。巨頭們似乎又如同十多年前一般,走進了命運的旋轉門。

一、硅料:從周期博弈到技術博弈

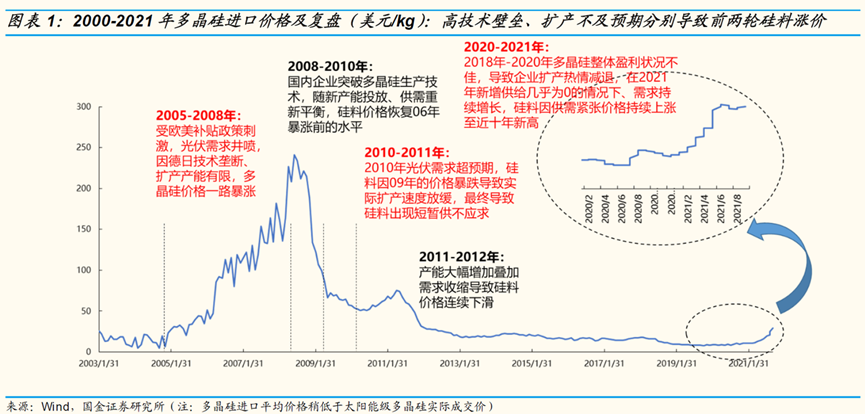

2021年,硅料價格上漲近兩倍多,行業龍頭通威股份也賺了82億元,一年賺的等于過去三年的錢。但通威可不是一直這么風光,甚至剛入行的時候,就被潑了冷水。

2006年,海外光伏一片向好,國內老玩家加碼、新玩家入局。通威集團決定進軍多晶硅,從飼料跨界到硅料。通威的多晶硅產品在2008年年中問世,結果就遇到了2008年全球金融危機。歐洲光伏補貼政策也相繼降低或取消。而與此同時,我國多晶硅料也大幅擴產,產能迅速從不足300噸達到了2萬多噸。在需求減弱、供給增加的情況下,硅料價格只能不斷下跌,從最高點開始,一年多就下滑了70%多。

通威是結結實實地趕了個晚集,別的企業前幾年還賺了錢,但通威投產就趕上了價格下跌。甚至當時不少分析師認為,通威介入光伏,是個嚴重的錯誤。而面對出師不利,通威做出了一個重要的決定:“休克療法”。

用通威老板的說法,多晶硅業務是低流血狀態,最多有2億元的虧損。不允許多晶硅業務干太大,工廠要控制住產能和產量。該控制的控制,該停產的停產。而有的公司則選擇繼續加碼。比如,2008年剛過半,賽維LDK公司就表示,將投資120億元新建規模1.5萬噸的硅料生產基地。

2011年底,已投產的43家多晶硅企業僅剩8家企業尚在開工,約80%的企業都停產了。通威一方面依靠飼料業務,還有現金流;另一方面,休克療法苦苦支撐,還能有一些訂單。而擴張的賽維LDK公司,卻遭受了沉重的虧損,最終破產重組,旗下一個做光伏組件業務的公司,則被通威股份買走了。

時間來到2017年,通威又一輪加碼被潑冷水。當時,四面開戰的硅料龍頭保利協鑫,已經有了放緩擴張腳步的想法;而在2016年營收僅有209億元的通威,卻一舉斥資341億元,加碼光伏硅料。

只可惜,產線建了一半,2018年國家便宣布了明確對光伏建設控規模、降補貼的531新政,行業一片哀嚎。此后相當長一段時間里,硅料的價格都持續在低位,到了2020年硅料的價格,更是一度降到了僅80元每公斤的歷史低價。

后面的故事就清楚了,碳中和政策出臺,下游需求迅速爆發,上游產能擴張緩慢,供不應求。有說法說上游壓貨,其實也并不是這樣。硅料擴產要2年左右,而下游硅片一年,組件3~6個月。不同的擴產周期,自然也造就了供需錯配。再加上硅料投產資金需求巨大,動輒幾十億,企業的行為自然也更緩慢。

長產能周期疊加低產能彈性,就造成了硅料產業三年不開工,開工吃三年的特性。但龍頭并非一勞永逸。一方面,行業一熱就會有其他公司涌入、擴產。

另一方面,行業昔日龍頭保利協鑫,也帶著顆粒硅技術給行業帶來沖擊。所謂顆粒硅,和目前行業主流的塊狀硅相對應。顆粒硅直徑兩毫米左右,而塊狀硅則要大得多。當然,區別不只是形狀。顆粒硅的出現,主要帶來兩大變革:

第一,是顆粒硅的化學反應原理,從傳統的九大環節,降低到了四大環節,顆粒硅較傳統塊狀硅省電足足四分之三,也就是說,僅電費一項,每公斤就可以節省大約十五元的成本。

第二,是顆粒硅的直徑更小,流動性更小,因此在硅片生產環節,可以大大節約單晶硅棒的生產效率。其原理類似于,同樣是融化蔗糖做棉花糖,顆粒更小的白砂糖,相比大塊頭的冰糖,融化與連續生產的效率都會大大提升。

顆粒硅好處很多,當然也有問題,比如純度不夠、還有跳氫等生產風險等。目前在國內,僅有保利協鑫一家公司可以規模生產。但當高瓴和洛陽鉬業都為保利協鑫送來幾十億資金彈藥時,當4月19日協鑫和中環、TCL在內蒙古簽訂了120億元的投資時,行業格局至少不會是一潭死水。

二、硅片:以尺寸為名的聯盟、部落之戰

硅料的戰爭,是新舊龍頭之戰。而硅片環節,則是以尺寸為名的,行業第一、第二的“拉幫結派”的群戰,部落聯盟之戰。第一的隆基股份,帶領著晶科、晶澳組成了182尺寸部落;行業第二的中環,則和愛旭等公司組成了210聯盟。

如果復盤過去十多年的歷史,就會發現,硅片行業的發展,一直遵循著硅片越大、經濟效應越高的“餃皮效應”:比如1981-2012這三十年間,硅片的邊距尺寸從100mm,增長到125mm,進而又增長到156mm;此后2012-2018六年間,硅片尺寸又進一步增長到156.75mm;2018年迄今,則又相繼出現了158.75mm、 161.7mm、166mm、210mm、182mm等更大尺寸硅片。

背后的邏輯,可以用餃皮做個類比:

同樣多的面粉做三個小餃子皮,比做一個大餃子皮費力;硅片行業同理,相同的硅料,做一個大硅片,肯定比做同等面積的幾個小硅片要劃算。因為硅片尺寸越大,塊數越少,對應的生產時間也就短,人力成本、機械損壞、耗材使用就越低。

而對下游電池、組件、電站來說,相同GW的裝機規模下,硅片越大,所需的生產次數就越少,生產效率就越高,此外接線盒、匯流箱等配套設備也就越少。因此,硅片變大,對光伏行業來說,帶來的是硅片到電池、組件、電站全產業鏈的成本降低與效率提升。

過去多年中,隆基都是大硅片的領跑者,先是2010年推出156mm硅片,后是在2019年行業普遍處于156mm與158.75mm尺寸時,推出了166mm硅片。然而,隆基的持續領先,就在2019年遭遇了挑戰。

這一年8月中旬,行業龍二中環股份,推出了尺寸高達210mm的硅片。而更讓人意外的是,作為行業龍頭的隆基,并沒有隨后跟上,反而在2020年推出了182mm的新品硅片,讓行業倒抽一口涼氣。

市場有種觀點認為,210還不夠好。比如技術尚不成熟:硅片尺寸太大,導致重量增加,讓硅片變得更易碎,更容易出現隱裂;此外,運輸不便:硅片集裝箱運輸到海外,182硅片剛好可以六列組成一個組件;而210硅片只能五列組成一個組件,空間利用率降低,總功率反而低于182組件的功率,不能完全發揮出效應。

但這并非全部事實。生產方面,中環披露的良率已經到97%以上。而運輸的話,最終交付的是組件。做210組件的公司,通過改變外觀、新的設計、甚至將橫放的硅片改為豎放等方法來提升空間利用率。

所以,與其說是技術問題,不如說是“基于投資回收的商業策略”。隆基的166產線在2019年才剛剛投產,如果選擇210尺寸,就意味著全線報廢,而如果選擇182尺寸,則可以用很低成本對166產線做改造后,就能完成尺寸的升級。

很早之前隆基股份管理層說過,總說挑戰者沒有包袱,輕裝上陣,但隆基奮斗這么多年,也并不是只有包袱啊,生產工藝的成熟、經驗也都是核心能力。不管誰的說法有道理,現實的推演就是,硅片領域不再是一家獨領風騷,聯盟、部落將會持續作戰。

三、組件:一體化,是最好范式嗎?

過去一年,硅料、硅片上游都過得不錯,但中游組件就慘多了。硅料漲價兩倍多,組件卻只漲了20%左右,對上游沒有談判力,面對下游,一旦價格高了,就會有價無市,電站拒絕采購。

慘不只是去年一年的表現,電池與組件毛利率也常年處于行業底部。PV Infolink做過一個統計,在2020年前后,硅料尚未漲價時,光伏產業鏈中,硅片的毛利約為39.22%、電池約為13.10%,組件則在4.61%上下。

而自從2021年硅料漲價開始,電池與組件企業,更是一度虧本經營,比如作為第二大電池企業,愛旭股份2021年全年預計虧損1000萬~7000萬,而組件環節,2021年迄今,單瓦的毛利,則一度從0.01元下降到了-0.01元,開始虧本經營。

那么,中游組件如何走出困境?隆基給出的一個回答,就是一體化。

2014年原本專注于單晶硅片的隆基股份,首次將手伸向了行業的下游,收購了浙江樂葉組件 85%股權。隆基的最初目的,是面對組件支持多晶硅的情況下,為了推廣單晶硅業務,不得已而為之。但逐漸形成的一體化,確實為隆基帶來了優勢,成為了隆基敢于逆勢推廣182mm硅片,以及平穩度過產業周期的秘訣。

周期來臨,上游漲價時,隆基憑借著最大硅片企業的身份賺得盆滿缽滿;行業寒冬,銷量慘淡時,隆基又可以憑借電池與組件的下游資源優勢,對硅片內購,打開銷路。東邊不亮西邊亮,抵御風險能力提升。當然,也會降低彈性,但正如那句話:成功的企業家只賺取有限利潤。

一體化的好,誰用誰知道。最大的硅料企業通威,也是最大的電池制造商;保利協鑫,早年則是硅料、硅片、電池、組件、電站打滿全場的六邊形戰士;硅片中環,開始通過投資等方式,將業務拓展到硅料、電池以及組件環節。組件企業晶科、晶澳,也在進軍硅片、電池。而光伏設備商上機數控,也在硅片領域“奪食”。

大家在垂直的道路上狂奔。但無限擴張、一體化真的毫無弊端嗎?原本各安其職的產業鏈合作關系,隨著供應商變成了對手、客戶也變成了對手,也開始變得錯綜復雜。如果你培養出了對手,內心里是否會跑過多少匹馬?是否會有忌憚呢?

業內曾有個傳言,2017年的時候,國家能源局某領導曾詢問一家組件公司,你們的硅料從哪里采購?該公司回答,國內,用特變電工;國外,用德國瓦克。這讓領導十分吃驚,為什么當時的行業老大不在采購范圍呢?組件公司的回答是,老大那家已經向下游延伸,做了硅片、組件,是對手。

成功的企業家,是不是還應該賺取有限利潤?答案不管如何,現實是,此時此刻,恰如彼時彼刻。

四、結尾

二十余年的周期浮沉、陣營博弈、產業擴張,中國光伏似乎早在誕生伊始,就與內卷捆綁得緊緊的。行業的霸主也從無錫尚德、江西賽維、漢能、保利協鑫、隆基一輪輪地更迭。隨著行業發展,競技門檻也在提升,似乎到了強者恒強的階段。

但,不要忘記,光伏行業是以降本增效為驅動力的。技術路線不斷更迭,電池領域也面臨多種路線。在這樣一個行業內,沒有一扇門是永遠為誰打開的,當一步步靠近旋轉門的時候,也只能向前走不要回頭望。至少,光伏的前景,依然是敞亮的。

責任編輯: 李穎