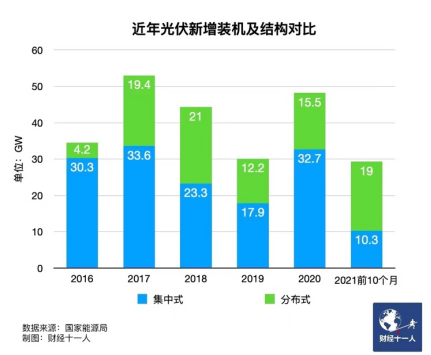

2021年1月~11月,國內光伏新增裝機34.8GW,同比增長34.5%。考慮到2020年近半裝機發生在12月,2021年全年的增速將遠低于市場預期。中國光伏行業協會將全年裝機預測下調10GW,為45GW~55GW,即最差將同比下滑6.6%,最好將增長14%。

2021年是“十四五”的第一年。業內此前預計,“十四五”光伏年均裝機介于70GW~90GW之間。

2030年碳達峰、2060年碳中和的目標提出后,各界普遍認為光伏行業將迎來歷史性的黃金發展周期,但貫穿2021年全年的漲價潮造成了極端的產業環境。

光伏產業鏈自上而下大致分為硅料、硅片、電池片及組件四個制造環節,加上電站開發,共五個環節。2021年開始后,硅料環節的量缺價高依次向硅片、電池片傳導,疊加玻璃、EVA膠膜、背板、邊框等輔材漲價,組件價格年內一度被推回至三年前的2元/W,2020年為1.57元/W。過去十多年組件價格基本遵循單邊下行的邏輯,2021年的價格反轉抑制了下游電站的裝機意愿。

未來,光伏產業鏈各環節發展不均衡的生態仍將持續,保障供應鏈安全是所有企業的重要課題,價格波動大將導致履約率降低、行業信譽度受損。

基于對產業鏈價格的下行預期,以及國內巨大的項目儲備量,光伏行業協會預計2022年光伏新增裝機很可能超過75GW。其中,分布式光伏氣候漸成,市場初具規模。

在雙碳目標的刺激下,資本爭相加碼光伏,新一輪產能擴張已經開啟,結構性過剩和失衡仍然存在,甚至可能加劇,新老玩家廝殺之下,行業格局重構勢所難免。在制造端,硅料環節還有一年好光景,硅片環節的高利潤時代即將終結;在電站端,分布式電站成為主角,發展也將走向規范;在企業端,隆基通威雙雄爭霸,座次或將改寫,其他老玩家則將面對與新玩家的生死之爭。

一、硅料還有一年好日子

2021年的漲價潮之下,光伏制造端四大環節冷熱不均。

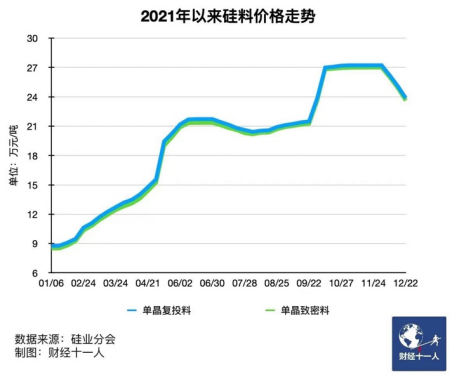

1月~9月,硅料、硅片、電池片、組件價格漲幅分別為165%、62.6%、20%和10.8%。漲價潮源于硅料的量缺價高,而高度集中的硅片企業上半年也收獲了紅利,下半年因新產能釋放以及低價存貨用盡而利潤縮水;電池、組件端的成本轉嫁能力明顯更弱,利潤嚴重受損。

隨著新一輪產能競賽開啟,制造端的利潤分配將在2022年發生變化:硅料繼續躺賺,硅片競爭激烈,電池、組件利潤有望修復。

明年硅料供需整體仍將維持緊平衡,價格中樞下移,但該環節將依然保有較高利潤。2021年約58萬噸的硅料總供給基本匹配終端裝機需求;但相對于產能300多GW的硅片端而言就緊缺了,導致市場出現搶料、囤料、哄抬價格的現象。

盡管2021年硅料的高利潤已導致擴產,但由于進入門檻高和擴產周期長,明年其與硅片端的產能差距依然明顯。

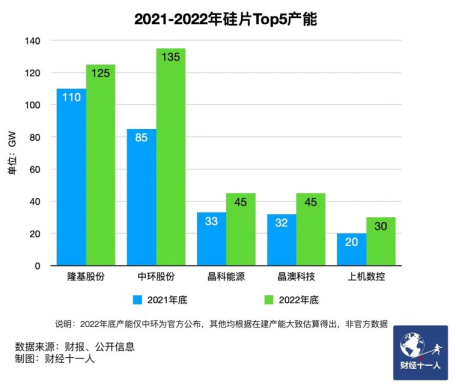

中國光伏行業協會硅業分會根據各主要企業的規劃進行初步統計,2022年底,國內多晶硅產能為85萬噸/年,考慮到海外產能供應,可滿足230GW的裝機需求。據《財經》記者不完全統計與推算,2022年底僅Top5硅片企業就將新增約100GW產能,硅片總產能近500GW。

集邦咨詢綠能產業分析師鄒炎慧指出,考慮到產能釋放節奏,能耗雙控指標以及檢修等不確定性因素,2022年上半年硅料產能新增有限,疊加下游剛需,供需緊平衡,下半年供應緊張將得到有效緩解。

硅料價格方面,長城證券預計,硅料價格2022年上半年將平穩下行,下半年或將加速下行,全年價格中樞或為15萬元~20萬元/噸。這一價格雖較2021年有所下降,但仍處于歷史絕對高位,龍頭廠商產能利用率、盈利水平也將繼續維持在高位。

受價格刺激,國內幾乎所有的硅料龍頭都已拋出了不小的擴產計劃。一般來講,硅料項目的投產周期約18個月,產能釋放速度慢、產能彈性也小,開停車成本高昂。一旦終端開始調整,硅料環節將陷入被動。

硅業分會已就投資過熱做出警示,硅料短期供應持續緊張,未來2年~3年產能將持續釋放,中長期或出現供大于求局面。目前硅料企業宣布的規劃產能已超出300萬噸,可以滿足1200GW的裝機需求。考慮到龐大的在建產能,硅料企業的好日子很可能只剩下2022年。

2021年光伏產業鏈的價格波動嚴重影響了行業的平穩發展,對此工信部、國家能源局相關負責人近期均做出表態,指出產業鏈供應穩定、價格平穩,既是全行業共同的期待,也符合全行業的共同利益。

二、硅片高利潤時代告終

2022年硅片環節將品嘗產能超速擴張的苦果,成為競爭最激烈的環節,利潤和產業集中度均將下降,將告別長達五年的高利潤時代。

自2016年開始,單晶硅逐步取代多晶硅,技術代差帶來了持續的超額利潤,作為單晶老大的隆基股份(601012.SH)自然吃到了最大的一塊蛋糕,它與中環股份通過重磅擴產迅速形成了雙寡頭的壟斷格局;晶科能源(NYSE:JKS)、晶澳科技(002459.SZ)等傳統組件商不愿受制于人,也擴產硅片;同時也培育出了諸如上機數控、京運通等第三方硅片商,單晶硅片產能趨于飽和。

在雙碳目標的刺激下,高利潤、低門檻的硅片環節更加受到資本的青睞,超額利潤隨著產能的膨脹逐漸消弭,硅料漲價更是加速蠶食硅片利潤。2022年下半年,隨著硅料新增產能釋放,硅片端很可能會出現價格戰,屆時利潤會受到大幅擠壓,部分二、三線產能或退出市場。

頭部企業也不能高枕無憂,要利用自身規模、成本、技術、品牌優勢保住盡可能多的市場份額。2021年底,隆基、中環股份(002129.SZ)雙寡頭對壘的火藥味漸濃,雙方已先后各自累計降價兩次。

硅片降價潮下,隆基、中環兩大巨頭的承壓能力或因一體化程度出現分化。截至2020年末,隆基硅片、電池、組件三端產能分別為85GW、30GW、50GW;中環主要為硅片、組件兩端,產能分別為為55GW、4GW。

隆基在硅片和組件端建立起的絕對優勢,使得其可根據市場情況靈活調整硅片外售比例,從而實現利潤最大化。比如硅片行情差的時候,即可調高硅片自用比例,加工成組件產品對外銷售;反之亦然。

如此看來,一體化程度較低的中環可能在此輪降價潮中受傷更重,該公司也正在快馬加鞭加碼自身組件產能。據《財經》了解,截至2021年底,中環硅片、組件產能將分別達85GW、11GW。

任何事情都有兩面性。硅業分會專家委員會副主任呂錦標對《財經》記者表示,組件業務給隆基帶來的也不完全是利好,還有巨大的客戶壓力。隆基在硅片建立起絕對優勢后,進軍組件業務,與自己的客戶直接競爭訂單,且搶成老大,破壞了自身的產業生態。相比之下,中環的客戶基礎更為扎實,粘性更強,這是中環在硅片降價中擁有的優勢。

除了價格,大尺寸化也是兩大頭部爭奪市場的重要抓手。一直以來,隆基、中環分別為182mm、210mm陣營的主要代表,涇渭分明。但中環近期首次推出182mm、218.2mm兩種尺寸產品,兩種尺寸版型一致,但據稱218.2mm功率更高,這被外界解讀為中環搶奪隆基182mm市場蛋糕的重要信號,中環的“越界”行為預示2022年的硅片市場必有血戰一場。

隨著上游硅料、硅片價格的回調,以及下游強勁裝機需求的支撐,2022年電池片、組件環節的盈利能力將得到修復,不必再受夾板氣。

三、光伏制造將形成新競爭格局

按照上述推斷,2022年光伏產業鏈最痛苦的是嚴重過剩的硅片環節,其中以專業化硅片商最甚;最開心的仍是硅料企業,龍頭將獲利最大。

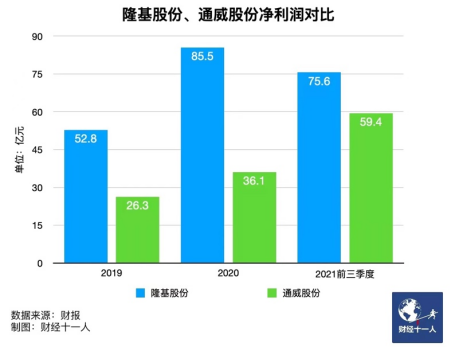

如果說隆基是因為抓住了單晶的超額利潤才成為光伏老大,那么通威股份(600438.SH)眼下也趕上了硅料的超額利潤期,盡管持續時間可能并不長。2021年,得益于硅料的高價,通威迅速拉近與隆基的凈利潤差距。2022年硅料價格依然較高,通威作為龍頭獲利最大,而隆基的硅片利潤進一步收縮,通威有可能超越隆基,成為最賺錢的光伏公司。

2020年,協鑫在硅料和硅片環節的全球“第一”頭銜,各被通威和隆基奪取。目前在光伏制造端的四大環節中,隆基在硅片、組件兩端登頂,通威則在電池和硅料兩端登頂。

在體量和行業地位上,通威已與隆基相當,市場對通威這位“后起之秀”寄予厚望。“隆基市值雖處于高位,但硅片已經沒有絕對優勢,保持和突破的壓力加大。通威的硅料優勢還可以保持,且在上升通道。”一位光伏企業前高管認為。

除了產能具備后發優勢、沒有歷史包袱外,業內有觀點認為在一體化布局模式上,通威也略比隆基技高一籌。兩者在戰略布局上存在共性:都是選擇先做強一兩個環節,再向產業鏈上或下擴展。但在一體化的初期過程中,兩者選擇了自身一體化和尋求合作兩種不同的模式。

通威在保證硅料和電池絕對優勢的前提下,通過與天合光能(688599.SH)、晶科能源等進行股權合作互補,來保障自身硅片的需求。

上述高管認為,當前光伏企業的融資能力大幅增強,但技術進步過快導致資產貶值也在加速。在這樣的背景下,垂直一體化是把雙刃劍,尤其是電池、硅料這兩個投入過大的環節,協同合作是很好的方式。

由于所涉產業鏈環節不一致,隆基與通威至今仍未“正面交鋒”過,外界也不常將它們放在一起比較。但是情況預計很快發生變化,通威今年已開始在硅片、組件布局自有產能,即將成為頭部中唯一制造端四大環節全覆蓋的企業。

隨著行業利潤的重構,以及新玩家的涌入,2022年光伏行業的競爭格局也存在較大變數。

“如何提高自身體量和抗擊打能力值得思考,將來桃子熟了,市場也足夠大了,別到時候主角不是你了。”中國光伏行業協會名譽理事長王勃華在12月中旬的年度大會上發出勸誡。他認為,雙碳目標刺激下,越來越多的新入局者投資光伏制造端,這給傳統光伏企業帶來巨大挑戰,可能會讓產業格局產生根本性變化。

跨界資本如此大規模地進入光伏制造端,為歷史首次。新進入者始終擁有后發優勢,沒有核心競爭力的老玩家很可能輕易被財大氣粗的新人淘汰。舉例來說,新玩家高景太陽能去年底宣布170億元投建50GW硅片項目,從正式簽約到試投產僅花了140天,項目速度刷新行業紀錄,2022年就將形成50GW產能。按照目前的規劃產能來看,屆時它很可能“空降”成為僅次于隆基、中環的第三大硅片商。

四、分布式電站不再是配角

電站是光伏的下游環節。2022年,電站裝機結構也將呈現新的特征。

光伏電站大致可分為集中式和分布式兩類,后者又細分為工商業和戶用。受益于“整縣推進”政策、一度電補貼3分錢政策的刺激,戶用裝機猛增;而集中式裝機因漲價而萎縮,2021年分布式裝機大概率創歷史新高,在總裝機中的占比也將歷史首超集中式。

2021年1月~10月,分布式裝機19GW,占同期總裝機約65%,其中戶用同比增長106%至13.6GW,為新增裝機的主要來源。

一直以來,分布式光伏市場因為分散、體量小而以民企開發為主。2021年6月國家能源局下發《關于報送整縣(市、區)屋頂分布式光伏開發試點方案的通知》,明確整合資源實現集約開發,全國各地掀起分布式光伏的投資熱潮,31省共申報676個縣。招商證券測算,全國分布式光伏潛在裝機空間超過500GW。這引起了國家電投、國家能源集團、華能集團等央企,以及地方國企的濃厚興趣,與正泰、天合光能、晶科等民企一同“跑馬圈地”。

但由于部分企業對政策認識不到位,缺乏統籌規劃,導致實操中亂象頻發,國內多縣、市開始暫緩甚至暫停相關項目備案及電網接入審批。12月中旬,國家能源局新能源司副司長任育之指出,下一步將開展分布式光伏監測評估、加強指導,規范有序推進。

除了前景廣闊的分布式市場,國內光伏發電項目儲備規模也非常雄厚。據中國光伏行業協會統計,目前國內已公布合計超過60GW的大基地項目規模,19個省(區、市)共計約89.28 GW的光伏電站配置規模。基于此,疊加產業鏈價格的下行預期,中國光伏行業協會預測2022年光伏新增裝機將在75GW以上。

責任編輯: 李穎