寧德時代再次成為市場關(guān)注的焦點。在市值再次創(chuàng)出歷史新高的當(dāng)口,已經(jīng)有投資者喊出“超越茅臺”的期待。

質(zhì)疑的聲音也同時再次傳來。最新受到關(guān)注的問題在于,高達(dá)582億元的定向增發(fā)似有過度融資嫌疑。

站在資本市場的角度,這種擔(dān)憂有充分的依據(jù):2007年,中國平安拋出了驚人的1600億元定增案,直接成為壓垮狂熱大盤的一根稻草,最終定增案沒能成行,中國平安股價也暴跌了80%以上;

2015年,在A股市場的另一輪牛市中,僅100億元以上的定增案就超過了46家,涉及資金8570.05億元。伴隨著上市公司提交預(yù)案的浪潮,中國股市走向熔斷。

從此,超高額的定增融資案,成為了很多投資者心里的一道警戒線。而寧德時代近600億元的定增,恰好觸碰到了投資者——甚至是監(jiān)管層心里那根敏感的神經(jīng)。

初看之下,在190億元定增完成之后,就迅速推出一波倍數(shù)于前的更大規(guī)模融資值得懷疑。但如果把視線抬高,從全球動力電池產(chǎn)業(yè)的全貌去觀察,就會發(fā)現(xiàn)事情并非僅僅是“圈錢”那樣簡單:

整個行業(yè)的融資額、產(chǎn)能都在爆發(fā)式的增長,在市場上推進(jìn)融資的不僅有寧德時代一家。9月份,中航鋰電獲得了新一份120億元的融資,并且大概率將在明年一季度申請A股IPO;

2021年7月,全球規(guī)模最大的鋰電池廠商之一LG啟動了上市流程,估值將達(dá)到100萬億韓元(約合5733億元),此次上市將會刷新韓國最大IPO記錄;

另外一家韓國財團(tuán)級企業(yè)SK,企業(yè)內(nèi)部也在籌劃剝離電池業(yè)務(wù),并推動上市融資擴(kuò)產(chǎn)的事項;

另外,9月份日本豐田宣布將在電池領(lǐng)域進(jìn)行135億美元的融資,并赴美國投資建廠,此舉極有可能標(biāo)志著新能源行業(yè)全球化時代的開端。

就像一場“魷魚游戲”一樣,寧德時代要在動力電池行業(yè)里徹底勝出,要闖過國內(nèi)競爭的關(guān)卡,要占據(jù)在供應(yīng)鏈上的主動,還要戰(zhàn)勝來自日本、韓國的國際競爭者。每通過一個關(guān)卡,不僅需要經(jīng)營的智慧,也需要資本力量的支持。

關(guān)卡一:國內(nèi)競爭

寧德時代用持續(xù)性的擴(kuò)張改變了產(chǎn)業(yè)規(guī)律。

曾毓群所斷定的“Twh時代”正在加快腳步。

根據(jù)韓國市場調(diào)查公司SNE Research發(fā)布的最新全球動力電池裝機(jī)量報告,今年1~8月,全球電動汽車電池裝機(jī)量同比飆升139.3%至162GWh。

與此同時,國內(nèi)新能源汽車市場迅猛擴(kuò)容,新能源汽車整體的滲透率已經(jīng)提升到10%以上。這意味著在過去一年多的時間里,新能源汽車的市場規(guī)模已擴(kuò)大超過一倍以上,這持續(xù)倒逼動力電池行業(yè)快速發(fā)展。

是個具備強(qiáng)大確定性的成長型新興產(chǎn)業(yè),處在產(chǎn)能擴(kuò)張+營業(yè)收入快速增加的狀態(tài)。在資本市場此前多年的運(yùn)行中,此種類型的行業(yè)會呈現(xiàn)出幾個特點:

首先就是大規(guī)模的資本開支。成長型行業(yè)普遍存在不同程度的供不應(yīng)求的局面。在日益增長的需求面前,行業(yè)的供應(yīng)鏈尚未穩(wěn)定,商家需要從較低的基數(shù)開始進(jìn)行擴(kuò)張,因此必須不斷進(jìn)行資本開支,必須擴(kuò)展,以滿足市場需求。

這也是為什么寧德時代在布局了投資體系之后,第一筆投資就投向了自己的設(shè)備供應(yīng)商先導(dǎo)智能(SZ:300450)——在高速擴(kuò)張的狀態(tài)下,對設(shè)備的增加有剛性需求,大規(guī)模采購動力電池制造設(shè)備,需要與設(shè)備商之間更加緊密的合作關(guān)系;

第二,在快速成長中的行業(yè),企業(yè)之間往往會形成高強(qiáng)度的競爭:所有人都知道這是一片有金子的土地之后,大規(guī)模的資本涌入就不可避免,最終會形成激烈的行業(yè)競爭,繼而出現(xiàn)的就是高價搶原材料、低價賣產(chǎn)品;

第三,資本市場對于在成長性行業(yè)中“搶市場”這件事,抱有高度的熱情和寬容。我們能看到很多行業(yè)里不知名的小企業(yè)獲得很高的市盈率估值,這背后的邏輯,實際上是資本認(rèn)為在成長型的行業(yè)中,所有參與者都有機(jī)會,越是中小型的企業(yè),其業(yè)績就越有彈性,股價漲幅反而更大。

按照常理來說,在動力電池這種真正意義上的成長型行業(yè)里,我們本應(yīng)看到中小型企業(yè)、行業(yè)的老三老四老五們獲得資本的火爆支持,然后股價上漲,業(yè)務(wù)快速推進(jìn)。

但事實的情況是,寧德時代以外的玩家們稍顯冷清。雖然以國軒高科、億緯鋰能為代表的上市公司股價有不同程度的上漲,但同業(yè)企業(yè)的市值,與排名第一的寧德時代之間仍保持著巨大差距,且有持續(xù)拉大的趨勢。

寧德時代的動力電池在國內(nèi)市場份額已經(jīng)提升至50%以上。迅猛的擴(kuò)張戰(zhàn)略,讓其得以在快速成長的行業(yè)中保持持續(xù)性的擴(kuò)張動力,不至于被同行業(yè)對手“趁亂”搶去市場份額。資本的焦點,也始終落在寧德時代身上。

關(guān)卡二:供應(yīng)鏈主動權(quán)

寧德時代已經(jīng)通過擴(kuò)張,在一定程度上解決了鋰電池材料漲價的問題。

身為一個制造業(yè)企業(yè),卻享受150倍市盈率、近20倍市凈率、超18倍的市銷率,讓寧德時代身處被質(zhì)疑的角色。

巨潮此前在《寧德時代萬億虛實》一文中寫道,到達(dá)萬億級這個規(guī)模體量之后,企業(yè)將會面對來自資本更加全面、細(xì)致的審視,被無數(shù)的分析師、基金經(jīng)理所剖析。也就是說,在這種情況下企業(yè)被嚴(yán)重高估的概率會降低。

如果說在寧德時代達(dá)到萬億市值之前,人們對動力電池這個行業(yè)還心存懷疑的話,那么到了2021年下半年,不論是產(chǎn)業(yè)內(nèi)的從業(yè)者還是產(chǎn)業(yè)外的投資者,對于這個行業(yè)巨大的空間規(guī)模都已經(jīng)深信不疑。

寧德時代看似激進(jìn)的擴(kuò)張戰(zhàn)略,也變得更加可信了一些。

但進(jìn)入到2021年的下半年,隨著寧德時代市值的進(jìn)一步提升、整個新能源產(chǎn)業(yè)的持續(xù)爆發(fā),資本市場對于寧德時代產(chǎn)生了新一輪的擔(dān)憂:鋰電池各類原料的漲價太兇猛了,會對企業(yè)毛利率形成擠壓。

在過去一年左右的時間里,幾乎所有與鋰電池制造相關(guān)的原材料、配件都已經(jīng)大幅度漲價,或者產(chǎn)生了明確的漲價預(yù)期。包括碳酸鋰、六氟磷酸鋰(電解液原料)、金屬鈷、鎳、負(fù)極石墨材料等等。

相關(guān)上市公司的股價也有不同程度的上漲。把時間拉長到2019年至今,包括新宙邦、多氟多、聯(lián)創(chuàng)股份等能源相關(guān)的化工類上市公司,股價漲幅都在5倍以上。

同樣在發(fā)展過程中的億緯鋰能、中航鋰電們,成為了在原材料市場里與寧德時代展開競買爭奪的對手。但寧德時代50%的市場份額意味著,國內(nèi)各種類型的鋰電池材料有一半要賣給寧德時代。

如果我們假設(shè),行業(yè)的競爭格局不是現(xiàn)在這樣,而是將寧德時代變成五家公司,對鋰電材料的需求也同時一分為五,其結(jié)果將會怎樣?

很有可能的答案是,這些材料的漲價幅度將遠(yuǎn)超現(xiàn)在,因為市場的購買行為越分散,就越有利于供給方獲得利潤。

也就是說,如果沒有寧德時代的劇烈擴(kuò)張,可能中國的鋰電池原材料市場將不會是如今這個樣子——而是會被更分散的需求,推到一個更高的高度上。

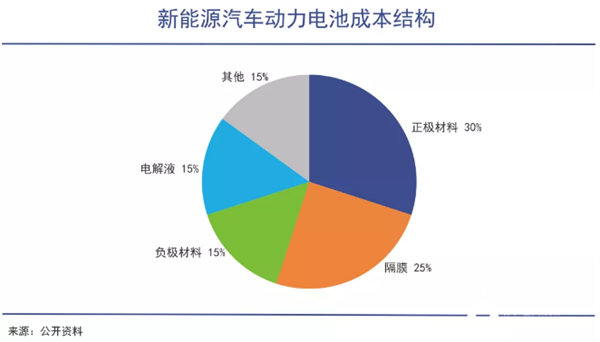

再進(jìn)一步考慮,更高的鋰電池成本,會進(jìn)一步抬高動力電池的價格,占到新能源汽車成本40%的動力電池價格一旦更高,對于新能源汽車整個行業(yè)來說都不會是好消息。供應(yīng)鏈難題,是制造業(yè)企業(yè)宿命中的博弈,既是武器,也是軟肋。

過去一年多的時間里,寧德時代已經(jīng)通過擴(kuò)張,一定程度上解決了鋰電池材料漲價的問題。否則在供需關(guān)系的鐵律之下,動力電池行業(yè)的毛利率下降只會更快。

關(guān)卡三:全球巨頭之戰(zhàn)

新能源汽車與燃油車一樣,呈現(xiàn)出全球供應(yīng)鏈+本地品牌偏好的產(chǎn)銷格局。

動力電池“一超多強(qiáng)”的局面抑制了原材料的價格,但受到新能源汽車規(guī)模快速擴(kuò)張的“誘惑”,行業(yè)內(nèi)的競爭格局也在變化。

以中航鋰電、比亞迪為代表的競爭者,正在影響著整條產(chǎn)業(yè)鏈的供需關(guān)系,鋰礦等重要原料的價格仍在不斷上漲,這在逼迫電池廠商盡可能掌控一些關(guān)鍵原材料的自給:

比亞迪除了通過與融捷股份的特殊關(guān)系之外,還在近期通過參與定增的方式,與掌握鋰礦資源的上市公司四川路橋(SH:600039)建立了更緊密的關(guān)系;

10月份,根據(jù)外媒報道,LG新能源與鋰礦商Sigma Lithium簽署鋰礦承購協(xié)議,協(xié)議規(guī)模為2023年6萬噸鋰精礦,2024-2027年為10萬噸/年;

寧德時代也在應(yīng)對,9月份進(jìn)行了兩筆布局:先是股權(quán)合作方天華超凈出資15.52億元獲得了Manono鋰輝礦項目24%股權(quán);然后是9月28日爆出的,以19.2億元的價格收購了加拿大鋰礦商Millennial Lithium,其競購對手在正是國內(nèi)規(guī)模最大的“鋰王”贛鋒鋰業(yè)。

Millennial Lithium旗下鋰礦(轉(zhuǎn)自鳳凰網(wǎng)財經(jīng))

與比亞迪在國內(nèi)布局鋰礦不同的是,寧德時代選擇遠(yuǎn)赴海外收購。其中的原因除了鋰礦在海外儲備更加豐富之外,也有整個新能源汽車、動力電池行業(yè)越發(fā)明顯的國際化競爭格局有關(guān)。

目前,寧德時代在全球范圍內(nèi)占據(jù)了約30%的市場份額,排名第一,不僅供給了包括特斯拉、蔚來、小鵬在內(nèi)的、中國市場里幾乎所有新能源汽車主流玩家,在歐洲市場,也已經(jīng)做到了規(guī)模第二的位置。

自20世紀(jì)中后期以來,汽車一直是個全球化的大市場。歐洲、美國和中日韓都有自己的汽車市場和汽車品牌,零配件的供應(yīng)則來自全球各地——德國博世、日本電裝公司、韓國的現(xiàn)代摩比斯、美國的李爾公司等等,呈現(xiàn)出全球供應(yīng)鏈+本地品牌偏好的產(chǎn)銷格局。

從目前大眾新能源的爆發(fā)、特斯拉在美國市場的支配地位,以及蔚來、小鵬、理想等新勢力在中國市場受到熱捧的情況來看,未來世界新能源汽車產(chǎn)業(yè)的格局,大概率仍將延續(xù)燃油車時代的模式。

日韓的動力電池廠商實際上已經(jīng)捷足先登,開始了國際化布局的進(jìn)程。LG、松下在北美已經(jīng)有了大規(guī)模布局,松下與特斯拉保持密切合作的關(guān)系,LG也在今年向北美投資45億美元設(shè)廠,并于汽車制造商Stellantis開展合作。

豐田也在10月份宣布要在美國投資34億美元,按照規(guī)劃將于2025年投產(chǎn)。LG、松下、SK更是早在2018年前后,就已在中國建立動力電池工廠。

這些都是日韓廠商圍繞全球新能源汽車市場所做的布局,從一開始就瞄準(zhǔn)了新能源時代的汽車供應(yīng)鏈全球化。

寧德時代也有在北美、德國等地的布局——包括鋰礦資源的投入,和德國工廠的設(shè)立等。但從國際市場的設(shè)廠規(guī)模、發(fā)展速度來看,與LG、松下仍有一定差距,也與中國全球最大新能源汽車市場的地位不符。

想要在全球范圍內(nèi)輸出中國新能源汽車產(chǎn)業(yè)的能力,沒有資本市場的助力注定很難完成。畢竟寧德時代在全球市場所面對的,是來自日本、韓國發(fā)展了數(shù)十年的頂級財閥。

寫在最后

自2018年創(chuàng)業(yè)板上市以來,寧德時代股價累計漲幅已經(jīng)超過14倍,這意味著投資者已經(jīng)充分受益于這家公司爆發(fā)式的快速發(fā)展。

在上一次2020年的定向增發(fā)中,高瓴資本深度參與,投向?qū)幍聲r代100億元,當(dāng)時震驚了市場,誰也沒想到為何以價值投資標(biāo)榜的張磊,為何會以如此巨大的重注押向一家上市不久的創(chuàng)業(yè)板公司。

更何況,市盈率、市凈率、市銷率還那么高。

但時間最終證明了,這些基于財務(wù)數(shù)據(jù)形成的指標(biāo),并不能完全反映出一家公司的實際價值。

財務(wù)報表上面不能去刊登那些還沒有產(chǎn)生的利潤。這個現(xiàn)狀與未來之間巨大的鴻溝,讓大多數(shù)投資者無法作出正確的判斷。股份增值所帶來的巨大財富,最終只屬于少數(shù)人。

責(zé)任編輯: 李穎