“董事長要排著隊拿電池。”

兩年前,理想汽車CEO李想曾這樣感嘆過車企與電池廠合作的方式,殊不知,這一幕如今再次上演。

近日,據(jù)央視財經(jīng)報道,小鵬汽車CEO何小鵬為了拿到電池,不惜在寧德時代門口蹲守一個星期,不過很快,何小鵬對此親自下場辟謠,“此報道不實”。

雖然鬧了場烏龍,但“電池荒”確實正席卷著整個新能源汽車行業(yè)。

早在今年1月底,特斯拉CEO埃隆·馬斯克就在財報電話會議上表示,限制旗下首款電動卡車Semi生產(chǎn)能力的唯一因素是電池供應(yīng);兩個月后,蔚來CEO李斌同樣表示:“相比于芯片,今年二季度電池供應(yīng)將是量產(chǎn)的最大瓶頸”。

而到了上月,據(jù)財聯(lián)社報道,比亞迪旗下DM-i車型無法實現(xiàn)交付,其中包括宋PLUS DM-i和唐DM-i等車型,定了這些車型的車主只能“望車興嘆”,而這背后的原因同樣是因為受“刀片電池”產(chǎn)能拖累。

新能源車企被動力電池牽制,電池廠的日子同樣煎熬。

據(jù)寧德時代今年5月發(fā)布的投資者調(diào)研報告指出,供應(yīng)鏈資源緊缺和本地化供應(yīng)不足,是其急需解決的主要問題。換句話說,雖然寧德時代已是動力電池行業(yè)中的“一哥”,但想要用產(chǎn)品覆蓋所有新能源車企,現(xiàn)在也是“心有余而力不足”。

一邊是眾多車企拿不到電池,另一邊是頭部電池廠產(chǎn)能受限。這個困局,對于國軒高科、中航鋰電和億緯鋰能等二梯隊電池廠而言,卻可能是機遇。

這些電池廠雖然早在國內(nèi)新能源汽車行業(yè)的發(fā)展“前夜”就已誕生,但成立之后由于供應(yīng)鏈整合能力弱、對市場發(fā)展不敏感等問題,一直生存在寧德時代和比亞迪兩大巨頭的陰霾之下。

而隨著此次新能源汽車行業(yè)的“電池荒”的出現(xiàn),新能源汽車電池供給就出現(xiàn)了一個“缺口”。面對這一情況,這些電池廠開始了向上“突圍”,一邊通過投資來擴大自身的產(chǎn)能,另一邊試圖爭奪更多新能源車企。

那么,國軒高科等二梯隊電池廠們真能借此機會,突破寧德時代和比亞迪的封鎖,實現(xiàn)突圍嗎?

“電池荒”,正是突圍的好機會?

對這場“電池荒”風(fēng)暴感知最深的,無疑是眾多電池廠商。

近日,寧德時代董事長曾毓群在股東大會上曾表示,最近客戶的催貨,已經(jīng)快讓他受不了了。另據(jù)未來汽車日報援引寧德時代負(fù)責(zé)銷售的人士表示,目前相關(guān)的動力電池生產(chǎn)線已經(jīng)滿負(fù)荷運轉(zhuǎn)。

除了寧德時代之外,比亞迪的情況同樣焦灼。據(jù)電動時代報道,比亞迪位于惠州的電池工廠目前已滿負(fù)荷運轉(zhuǎn),但還是無法滿足電動汽車的裝配需求。

寧德時代和比亞迪站在風(fēng)暴中心,是在情理之中,畢竟它們站在整個行業(yè)的最前面。

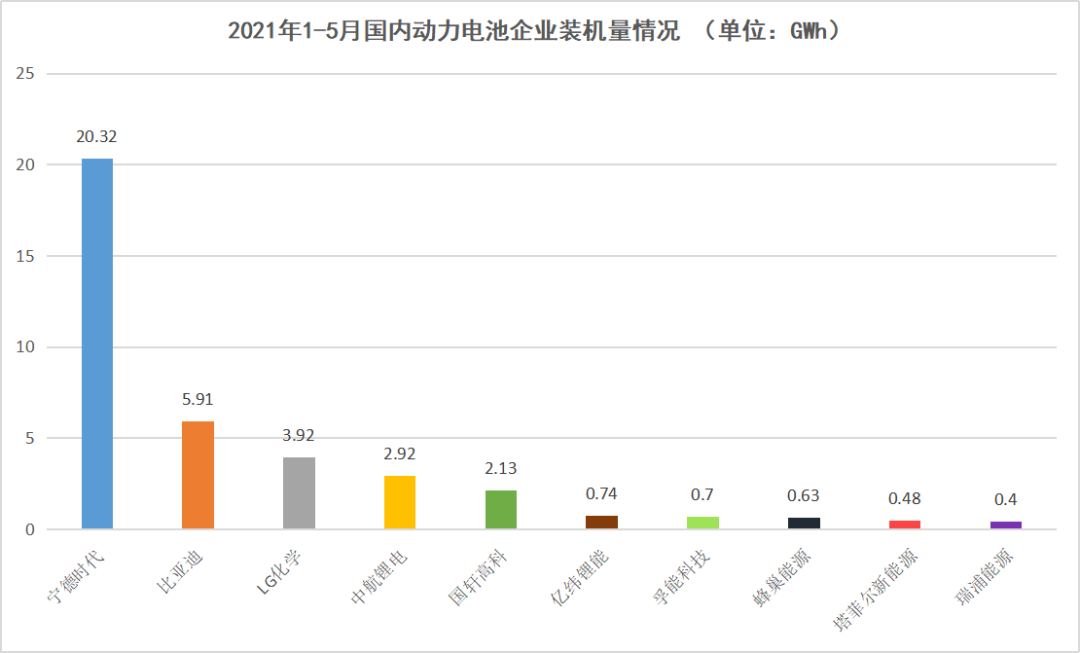

據(jù)中國汽車動力電池產(chǎn)業(yè)創(chuàng)新聯(lián)盟統(tǒng)計數(shù)據(jù)顯示,今年1-5月國內(nèi)動力電池企業(yè)裝機量排名中,寧德時代以20.32GWh排名第一,比亞迪和LG化學(xué)分別以5.91GWh和3.92GWh分列二三位。

在這些一梯隊電池廠身后,中航鋰電、國軒高科、億緯鋰能和孚能科技等二梯隊電池廠依次拿走了裝機量排名的四到八位序列。雖然這些電池廠在裝機量方面并不如寧德時代他們,但依然被席卷進(jìn)這次“電池荒”中。

2021年1-5月國內(nèi)動力電池企業(yè)裝機量情況,數(shù)據(jù)來源于中國汽車動力電池產(chǎn)業(yè)創(chuàng)新聯(lián)盟,連線出行制圖

今年5月初,億緯鋰能在一封公告中披露,公司現(xiàn)有工廠及生產(chǎn)線已滿負(fù)荷運轉(zhuǎn),但預(yù)估近一年將持續(xù)處于供不應(yīng)求的情況中。此外,“為確保下游重點客戶的電池供貨,生產(chǎn)基地在加班加點趕工”,國軒高科員工對未來汽車日報表示。

對于目前這場“電池荒”,其實今年1月就有業(yè)內(nèi)人士做出過預(yù)測。

“即使電池供應(yīng)商以最大速度生產(chǎn),2022年及以后電池供應(yīng)仍將嚴(yán)重短缺。”今年1月底,馬斯克曾在財報電話會議中這樣預(yù)測到。在他看來,電池供應(yīng)已成為“目前電動汽車普及的障礙”。

“電池荒”出現(xiàn)的原因,與近兩年電動汽車的普及有很大關(guān)系。

據(jù)中汽協(xié)統(tǒng)計數(shù)據(jù)顯示,2018和2019年我國新能源汽車銷量分別為125.6萬輛和120.6萬輛,同比分別增長了61.7%和下滑了4.9%。而就在經(jīng)歷了2019年的下滑后,經(jīng)歷疫情考驗的2020年卻實現(xiàn)逆勢上漲。

2020年全年國內(nèi)新能源汽車銷量達(dá)到136.7萬輛,同比增長13.4%,超乎意料的增長讓眾多電池廠經(jīng)受了一次不小的考驗。

而到了今年,除了特斯拉、蔚來、小鵬和理想等新能源車企繼續(xù)在銷量方面高歌猛進(jìn)之外,隨著嵐圖汽車、極狐和賽利斯等新玩家的入場,讓新能源汽車總銷量進(jìn)一步實現(xiàn)增長。

據(jù)乘聯(lián)會數(shù)據(jù)顯示,今年1-6月國內(nèi)新能源汽車產(chǎn)銷分別實現(xiàn)了121.5萬輛和120.6萬輛,同比均實現(xiàn)2倍增長。才過上半年,累計銷量就已與2019年全年持平。

與此同時,由于電池原材料的稀缺,導(dǎo)致價格的波動,也是影響電池廠商產(chǎn)能的關(guān)鍵因素。

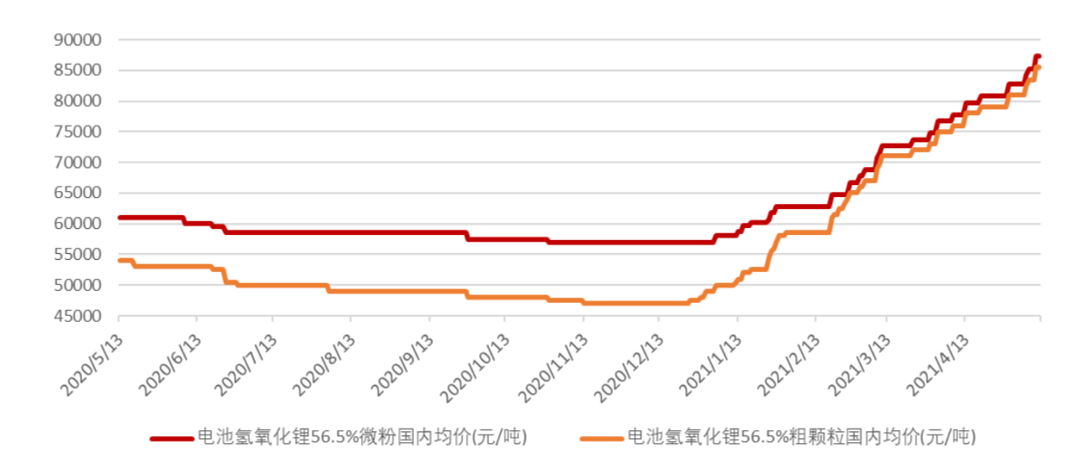

氫氧化鋰和碳酸鋰,是行業(yè)內(nèi)常用的動力電池正極主要原料,但隨著疫情的影響,導(dǎo)致全球鋰礦開采量下滑,電池廠采購該原料的價格也在同步抬升。

“電池級氫氧化鋰現(xiàn)貨均價為每噸89500元,較去年年底上漲了80%;碳酸鋰材料價格已從去年年中的每噸3.8萬元漲到了目前的9萬元”,國軒高科相關(guān)負(fù)責(zé)人對中國汽車報表示。

氫氧化鋰原料價格走勢情況,圖源格隆匯

由于新能源汽車的快速增長和原材料價格的上漲,在未來一定時間內(nèi)動力電池的供應(yīng)都會受到影響。

為了減緩這一影響,對于電池廠而言,首先的選擇就是擴產(chǎn)能。

據(jù)寧德時代規(guī)劃,到2025年其動力電池產(chǎn)能就能提升至450GWh,為達(dá)到這一目標(biāo),寧德時代在上月接連在四川和江蘇投資了兩大電池工廠項目,投資金額共計420億元。

與寧德時代相同,比亞迪也提出了自身的擴產(chǎn)計劃。據(jù)比亞迪規(guī)劃,預(yù)計到2022年包括“刀片電池”在內(nèi)的總產(chǎn)能有望提升至100GWh。

就在寧德時代和比亞迪提升產(chǎn)能的同時,國軒高科、中航鋰電等二梯隊電池廠也緊隨其后。

國軒高科在今年5-6月,分別在江西和合肥投資開工建設(shè)鋰電生產(chǎn)項目,按計劃將在明年投產(chǎn),到2025年產(chǎn)能將提升至100GWh。中航鋰電的動作更是密集,今年5月內(nèi)接連在廈門、成都和武漢投資了動力電池生產(chǎn)基地及礦產(chǎn)項目,計劃在2025年,產(chǎn)能提升至200GWh。

億緯鋰能、孚能科技和蜂巢能源也相繼在4月-6月期間在國內(nèi)等多地投資動力電池生產(chǎn)基地等項目。

二梯隊電池廠除了在擴產(chǎn)能方面不輸寧德時代和比亞迪,為了搶占更多市場份額,在原材料的布局上也是更進(jìn)一步。

早在去年12月,寧德時代就計劃在印尼投資50億美元興建一家鋰電池工廠,來搶占當(dāng)?shù)劓嚨V資源。據(jù)了解,印尼是世界第一大鎳生產(chǎn)和出口國,鎳礦資源儲量約13億噸。

相比于寧德時代建立電池工廠,億緯鋰能和國軒高科更是延伸至原料生產(chǎn)的源頭——礦業(yè)資源方面。

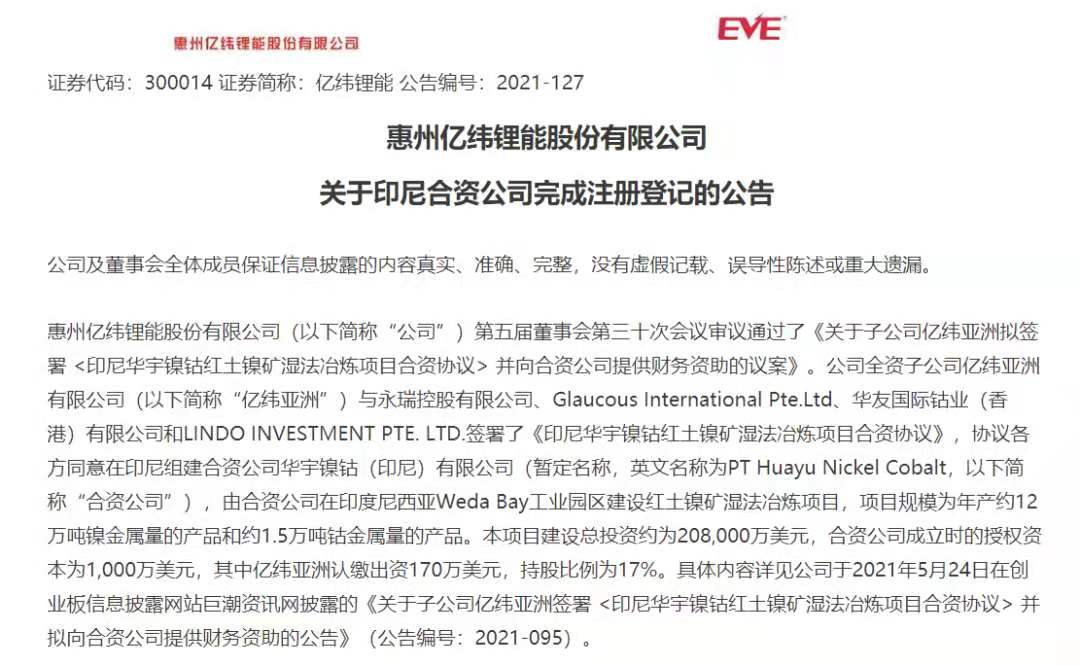

今年5月底,億緯鋰能聯(lián)合華友鈷業(yè)在印尼投資建設(shè)了紅土鎳礦濕法冶煉項目并成立公司,按照計劃這一項目年產(chǎn)約12萬噸鎳金屬量和約1.5萬噸鈷金屬量的產(chǎn)品,總投資約20.8億美元。

億緯鋰能印尼公司完成注冊公告,截圖自Wind

而在兩月前,國軒高科發(fā)布公告披露,已與宜春市礦業(yè)有限責(zé)任公司設(shè)立合資礦業(yè)公司,這也是其首次布局動力電池上游鋰礦資源。

從積極投資建廠,來擴增產(chǎn)能,到向上游投資鋰礦資源,這一系列動作都被業(yè)內(nèi)看做是國軒高科、億緯鋰能等二梯隊電池廠的向上突圍。畢竟,它們在寧德時代和比亞迪的圍堵下生存太久。

被圍堵的二梯隊電池廠們

2001年,國內(nèi)大地上吹起了一股有關(guān)新能源汽車的微風(fēng)。

當(dāng)年9月,國家開啟了“863”計劃,特別將電動汽車設(shè)為重大專項計劃,這意味著我國電動汽車領(lǐng)域的發(fā)展正式啟動。而對于彼時身處美國的王瑀來說,雖然對于國內(nèi)發(fā)生的改變并未察覺,但與動力電池的緣分就已開始。

基于對電池的興趣,王瑀與曾經(jīng)的同事與2002年在美國硅谷創(chuàng)立了美國孚能,主營業(yè)務(wù)是研發(fā)和制造電池。成立初期,王瑀就將軟包三元鋰電池作為了之后的方向。

就在美國孚能成立的七年后,王瑀帶著技術(shù)回到了中國開始創(chuàng)業(yè),并創(chuàng)立了孚能科技。“主要是看中了中國新能源汽車產(chǎn)業(yè)的發(fā)展前景,我們希望能在中國市場落地。”王瑀曾這樣向媒體解釋道回國創(chuàng)業(yè)的原因。

他并沒有說謊,因為次年新能源汽車就被國務(wù)院確立為七大戰(zhàn)略性新興產(chǎn)業(yè)之一,主要發(fā)展方向為插電式混動汽車和純電動汽車。而動力電池,被視為這些車型的“心臟”。

雖然在動力電池領(lǐng)域,王瑀算是先行者,但他彼時壓力或許并不小,畢竟在彼時國內(nèi)的動力電池賽道上,已有眾多玩家。

早在2006年,一家名為國軒高科的電池廠在安微悄然成立,由于其母公司國軒控股是由房地產(chǎn)起家,當(dāng)國軒高科成立后備受業(yè)內(nèi)的質(zhì)疑。正因如此,國軒高科在成立初期就選擇了磷酸鐵鋰電池路線,畢竟磷酸鐵鋰是當(dāng)時業(yè)內(nèi)公認(rèn)的正確路線。

圖源國軒高科官微

與國軒高科前后腳成立的,是一家具有傳奇色彩的電池企業(yè)——中航鋰電。它的前身天空能源(洛陽)有限公司,由中國航空工業(yè)集團有限公司(簡稱“中航工業(yè)”)旗下的中國空空導(dǎo)彈研究院,與一代奇人鐘馨稼聯(lián)合創(chuàng)辦,后者曾號稱“用中醫(yī)理論攻克稀土鋰電池技術(shù)難關(guān)”。

到了2009年,鐘馨稼未實現(xiàn)他的承諾后黯然退場,天空能源也正式被改名為中航鋰電,與國軒高科一樣將磷酸鐵鋰電池作為主要研發(fā)方向。

而在那時,在它們前面,已然站著一個高大的身影,這家企業(yè)就是比亞迪。

這家成立于1995年的企業(yè),在十多年后的2008年,下線了旗下首款混動電動汽車F3DM,并且搭載著自家研發(fā)的動力電池,就此率先成為了行業(yè)內(nèi)實現(xiàn)“自給自足”的新能源企業(yè)。

與比亞迪相比,國軒高科們儼然已經(jīng)落后,畢竟在當(dāng)時,國軒高科和中航鋰電的動力電池業(yè)務(wù)才剛剛起步,而孚能科技也才剛成立。

但很快,國軒高科們等來了一個發(fā)展機會。

自2009年開始,由科技部、財政部、發(fā)改委、工業(yè)和信息化四部委牽頭,一個名為“十城千輛”的新能源汽車示范項目正式啟動,即通過財政補貼通,計劃用3年左右的時間,每年發(fā)展10個城市,每個城市推出1000輛新能源汽車開展示范運行,涉及這些大中城市的公交、出租、公務(wù)、市政、郵政等領(lǐng)域。

此項目啟動后,國軒高科、中航鋰電等電池廠紛紛接到了電池訂單。2010年,國軒高科的動力電池被應(yīng)用于全球首條純電動公交的運營線路;同年上海世博會期間,中航鋰電的動力電池也被應(yīng)用于巡游花車、警用巡邏車和新能源公交車中。

次年,國軒高科和江淮汽車達(dá)成合作,不僅共同推動了能量密度為95Wh/kg的磷酸鐵鋰電池批量生產(chǎn),并且還推出了585輛第一代江淮iEV新能源電動車示范運行。

而就在那一年,一家由成立當(dāng)?shù)氐孛麨槠髽I(yè)名的企業(yè)成立起來——寧德時代。該企業(yè)成立后,就被業(yè)內(nèi)視為一個“異類”,因為寧德時代不僅算是動力電池賽道上的“后來者”,同時它還走了一條“少有人走的路”——市場普遍認(rèn)可的磷酸鐵鋰電池,而是選擇成本更加高昂的三元鋰電池。

圖源寧德時代官方公眾號

寧德時代入場的三年后,國內(nèi)動力電池行業(yè)的發(fā)展,也隨著特斯拉的強勢進(jìn)場得到了加速。

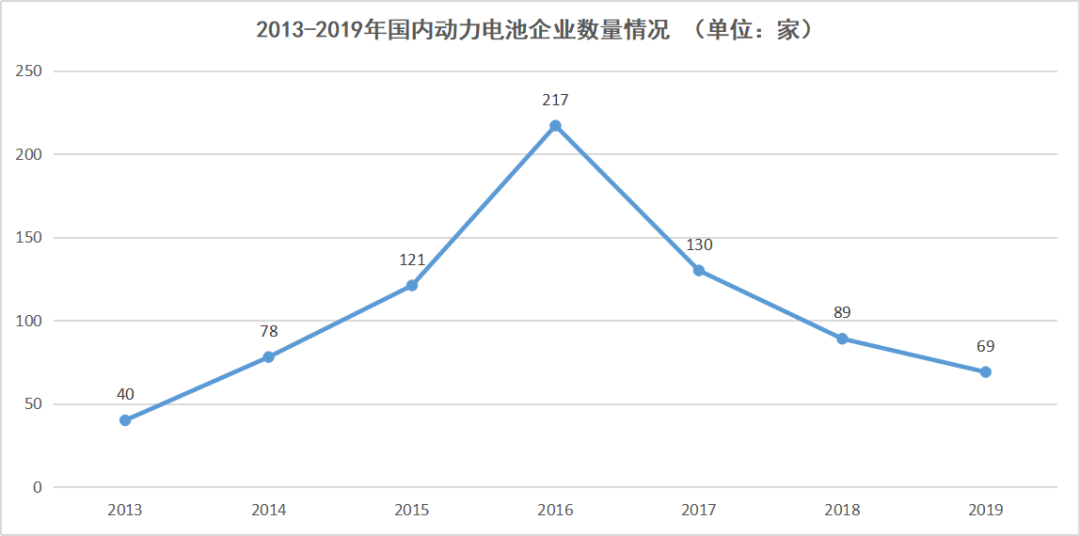

據(jù)高工鋰電數(shù)據(jù)顯示,2013年國內(nèi)動力電池企業(yè)僅為40家,到了2014年這一數(shù)字增長至78家。而隨著2015年工信部推出“白名單”政策后,日韓動力電池廠被“驅(qū)逐出境”,國內(nèi)動力電池產(chǎn)業(yè)發(fā)展達(dá)到高峰期。

2014-2016年,國內(nèi)動力電池企業(yè)數(shù)量從78家,快速增長至217家,整個行業(yè)充斥在瘋狂之中。國軒高科也乘勢在2015年實現(xiàn)了借殼上市,成了國內(nèi)“動力電池”第一股。

在這樣的好勢頭下,成立七年之久的孚能科技也在2016年迎來了北汽這一大客戶,并一舉成名。此外,早于2001年成立的億緯鋰能也于2014年正式入局動力電池行業(yè),并且很快與韓國SK集團達(dá)成合作。

雖然各家彼時發(fā)展形勢都很喜人,但它們的壓力卻更大了。

因為在它們面前,巨頭玩家從之前僅有的比亞迪,變成了比亞迪和寧德時代的“雙寡頭”局面。據(jù)高工電動車網(wǎng)數(shù)據(jù)顯示,2016年國內(nèi)動力電池裝機量排名中,比亞迪和寧德時代分居一、二位,而在它們身后才是國軒高科、孚能科技和億緯鋰能等二梯隊玩家。

對于這點,國軒高科們或許并沒有時間反應(yīng),畢竟行業(yè)中出現(xiàn)了一個更大的噩耗。

2016年,由于中央對新能源汽車開始了補貼政策,并將電池能量密度設(shè)為關(guān)鍵指標(biāo)。很多新能源車企為了得到高額補貼,逐步放棄了低能量密度的磷酸鐵鋰電池,轉(zhuǎn)而投向擁有更高能量密度的三元鋰電池。

受此影響,國內(nèi)動力電池行業(yè)中企業(yè)的數(shù)量也從2016年的217家,迅速跌落至2019年的69家。

2013-2019年國內(nèi)動力電池企業(yè)數(shù)量情況,數(shù)據(jù)來源于高工鋰電,連線出行制圖

由于將磷酸鐵鋰電池作為主要路線,比亞迪、國軒高科和中航鋰電雖然最后得以存活,但均受到了不小的打擊。比亞迪的霸主地位被寧德時代奪走,而國軒高科們也因為轉(zhuǎn)型過慢,失去了繼續(xù)向上沖擊的可能。

據(jù)前瞻產(chǎn)業(yè)研究院今年5月發(fā)布的報告數(shù)據(jù)顯示,2020年國內(nèi)動力電池行業(yè)的格局已呈現(xiàn)“金字塔”式分布:第一梯隊由寧德時代和比亞迪牢牢固守;第二梯隊中有國軒高科、億緯鋰能和孚能科技等電池廠;第三梯隊就是以蜂巢能源為代表的廠商。

原本這一行業(yè)格局已經(jīng)趨于穩(wěn)定,但隨著今年逐漸凸顯出來的“電池荒”,讓國軒高科、億緯鋰能等二梯隊看到了向上突圍的可能。這些電池廠最終能突破寧德時代和比亞迪的圍堵嗎?

國軒高科們有機會突圍嗎?

雖然在外界看來,目前的“電池荒”看似是一場危機,但在眾多電池廠商眼中卻是一次機會,對于二梯隊的電池廠商們尤是如此。

先來看作為供給端的動力電池廠商。寧德時代和比亞迪雖然今年開始都擴充了自身的產(chǎn)能,但一個不能忽略的事實是,即使是這樣的巨頭玩家,也很難完全滿足快速增長的新能源汽車行業(yè)。

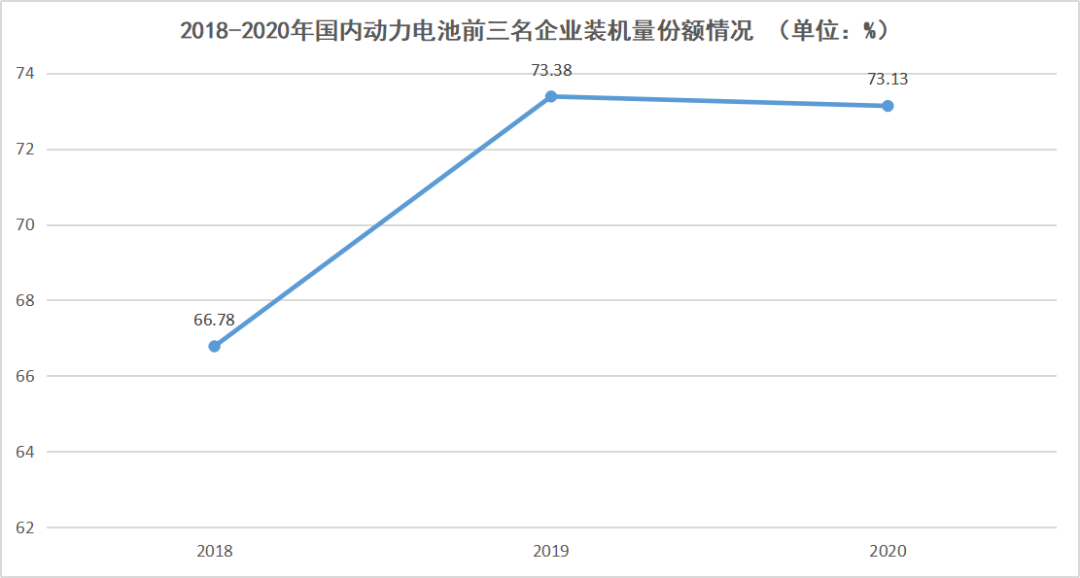

據(jù)前瞻產(chǎn)業(yè)研究院統(tǒng)計數(shù)據(jù)顯示,2019年國內(nèi)動力電池前三名企業(yè)裝機量占整體份額的73.38%,而到去年這一數(shù)字下降至73.13%。可見,雖然行業(yè)集中度依然很高,但并不意味著二梯隊電池企業(yè)沒有空間。

2018-2020年國內(nèi)動力電池前三名企業(yè)裝機量份額情況,數(shù)據(jù)來源于前瞻產(chǎn)業(yè)研究院,連線出行制圖

需求端這邊,也就是眾多新能源車企,自然也了解這一情況。

為了避免日后的產(chǎn)能被動力電池“卡脖子”,除了比亞迪原本就造電池之外,特斯拉、蔚來、智己、長城和廣汽等車企相繼開始向動力電池領(lǐng)域布局。

早在去年9月底,在特斯拉的“電池日”上,馬斯克發(fā)布了特斯拉新電池技術(shù),并表示這項技術(shù)可以使搭載的電動汽車?yán)m(xù)航里程達(dá)到1000公里。無獨有偶,蔚來同樣對1000公里電池特別鐘愛。

今年初,在蔚來今年的NIO Day活動上,蔚來CEO李斌發(fā)布了備受關(guān)注的150kWh固態(tài)電池。據(jù)他介紹,蔚來之后的在售車型都會搭載這塊電池包,尤其是新款車型ET7,續(xù)航可達(dá)到1000公里。

這之后,智己汽車和廣汽也加入研發(fā)電池的隊伍之中。前者在今年1月發(fā)布新車的同時,宣布將搭載兩款新型動力電池,續(xù)航里程將同樣可以達(dá)到1000公里。

兩個月后,廣汽推出了名為“彈夾”的動力電池,簡言之就是在電池包外面包了一層保護(hù)殼,在提升電池能量密度的同時,增加了電池的安全性。

而到了上月底,長城汽車在咖啡智駕2.0發(fā)布會上,正式發(fā)布了“大禹電池”。據(jù)長城介紹,該款電池屬于完全自研,并且將這項新電池技術(shù)向全行業(yè)免費開放專利。

長城汽車“大禹電池”,圖源長城汽車官微

雖然眾多車企都已發(fā)布了各自在電池領(lǐng)域的成果,但需要注意的是,這些電池還算是“期貨”。這其中,廣汽的彈夾電池量產(chǎn)需要等到今年下半年,蔚來、長城和智己汽車的電池需要等到明年,而特斯拉的電池量產(chǎn)則需要在等待2-3年。

一邊是寧德時代的電池?zé)o法滿足車企的需求,另一邊車企們的電池量產(chǎn)還需要時間,兩方面共同作用下,就形成了一個電池供需“缺口”。而據(jù)SNE Research預(yù)測,到2023年這一缺口將達(dá)到18%,再到2025年這一缺口甚至?xí)_(dá)到40%。

對于常年被寧德時代、比亞迪壓一頭的二梯隊電池廠商,這一缺口的出現(xiàn)就成為一個向上突破的機會。但這些電池廠想要做到這點,并不容易。

據(jù)中國汽車動力電池產(chǎn)業(yè)創(chuàng)新聯(lián)盟統(tǒng)計數(shù)據(jù)顯示,今年5月國內(nèi)動力電池企業(yè)市場份額排名中,寧德時代和比亞迪分別以43.9%和17.3%分列一、二位。反觀中航鋰電、國軒高科和億緯鋰能以7.5%、5.0%和1.3%僅位列第四位至第六位,孚能科技甚至僅以0.9%位列第九位。

相較之下,在市場占有率方面國軒高科等二梯隊電池廠與寧德時代、比亞迪的差距依舊很大。

“導(dǎo)致這一現(xiàn)狀的主要原因,在于國軒高科、中航鋰電等電池廠在供應(yīng)鏈整合和良品率(即指產(chǎn)線上最終通過測試的良品數(shù)量,與投入材料理論生產(chǎn)出產(chǎn)品數(shù)量的比例)方面,現(xiàn)階段還無法與寧德時代、比亞迪等巨頭相比擬。”格林邦普研發(fā)工程師孫淼對連線出行表示。

但在孫淼看來,按照國軒高科們目前的實力,雖然無法對寧德時代、比亞迪的地位造成挑戰(zhàn),但也有一條“捷徑”可以讓二梯隊電池廠們拉近與頭部選手的距離——與車企綁定。

就拿國軒高科為例。今年4月初,經(jīng)中國證券監(jiān)督管理委員會審核通過,國軒高科完成與大眾中國的綁定,后者將用約合人民幣87億元人民幣換得國軒高科26.47%的股權(quán)。

國軒高科在之后的公告中表示,會將募集到的資金主要用于高比能鋰電池產(chǎn)業(yè)化項目和三元正極材料項目。有了錢的國軒高科,首先在電池產(chǎn)業(yè)鏈方面進(jìn)行大力布局,包括正極、正極前驅(qū)體、負(fù)極材料、隔膜、銅箔電解液等產(chǎn)業(yè)鏈關(guān)鍵環(huán)節(jié)。

“補課”的效果是明顯的。據(jù)高工鋰電數(shù)據(jù)顯示,截至今年7月國軒高科的磷酸鐵鋰電池能量密度達(dá)到了160Wh/kg,而根據(jù)工信部目錄中有關(guān)寧德時代磷酸鐵鋰電池能量密度方面,從原來的145Wh/kg降至125Wh/kg。

這也意味著,在磷酸鐵鋰細(xì)分賽道中,國軒高科與第一梯隊企業(yè)已不相上下。

磷酸鐵鋰電池

或許是看到同梯隊玩家的進(jìn)階,二梯隊其他電池玩家也開始紛紛與車企“綁定”。

今年開始,中航鋰電已通過與Smart量產(chǎn)定點驗收,并開始向廣汽本田、廣汽豐田批量供貨;孚能科技接到了戴姆勒奔馳遞來的“橄欖枝”,達(dá)成戰(zhàn)略供貨協(xié)議;億緯鋰能三元鋰電芯為華晨寶馬定點量產(chǎn),并也向戴姆勒供貨。

“電池荒”帶來了機會,但這個難得的發(fā)展期,動力電池二梯隊選手們能抓得住嗎?如果不能借此實現(xiàn)進(jìn)階,未來突圍的希望就渺茫了,一旦頭部玩家的產(chǎn)能跟上,二梯隊玩家們要經(jīng)歷更殘酷的生存之戰(zhàn)。

責(zé)任編輯: 李穎