自2021年開年以來,硅料價格持續(xù)猛漲。

短短幾個月時間,多晶硅價格已上漲約110元/kg,且仍呈持續(xù)上漲趨勢。最高價已超200元/kg,這意味著多晶硅價格已經(jīng)回到10年前的高位。

本周,國內(nèi)單晶復(fù)投料價格區(qū)間在174-200元/ kg,成交均價為194元/ kg;單晶致密料價格區(qū)間在172-198元/ kg,成交均價為190萬元/ kg。

本質(zhì)上,硅料供不應(yīng)求仍是價格上漲的核心因素。

客觀來看,由于多晶硅生產(chǎn)環(huán)節(jié)屬于高投入、高技術(shù)、長周期行業(yè),曾經(jīng)長期處于虧損邊緣,因此多晶硅企業(yè)擴(kuò)產(chǎn)動力有限,也少有外界資本涉入。

而漲價狂歡一直持續(xù),有各產(chǎn)業(yè)鏈環(huán)節(jié)需求傳導(dǎo)不均的因素:硅料產(chǎn)能擴(kuò)產(chǎn)周期長,下游硅片、電池片環(huán)節(jié)由于連續(xù)多年維持相對較的高盈利水平,企業(yè)自身擴(kuò)產(chǎn)能力充足,也吸引了大量外界資本進(jìn)入,大規(guī)模擴(kuò)產(chǎn)相對快速很多。這導(dǎo)致了供給短缺短期無法解決。

此外,光伏需求的季節(jié)波動性較大,存在一定錯配。

幾家歡樂幾家愁。多晶硅漲價狂歡讓很多下游企業(yè)苦不堪言,而多晶硅生產(chǎn)商則因此獲得超預(yù)期的利潤。

“目標(biāo)實現(xiàn)的時候不是應(yīng)該慶祝的時候,而是應(yīng)該重新定義目標(biāo)的時候。” 管理大師彼得·德魯克說。漲價態(tài)勢仍在繼續(xù),光伏企業(yè)何去何從?

部分企業(yè)虧損,漲價倒逼創(chuàng)新

這一幕曾經(jīng)在風(fēng)電領(lǐng)域上演。

2019年5月國家發(fā)展改革委發(fā)布《關(guān)于完善風(fēng)電上網(wǎng)電價政策的通知》。通知規(guī)定,2018年底前核準(zhǔn)的陸上風(fēng)電項目,2020年底前仍未完成并網(wǎng)的,國家將不再補(bǔ)貼。因此,2020年成為了陸上風(fēng)電搶裝大年,多家風(fēng)機(jī)設(shè)備廠商都出現(xiàn)了供應(yīng)緊缺的現(xiàn)象。

緊缺帶來的原材料漲價與今日的光伏如出一轍。如葉片所用原材料環(huán)氧樹脂價格飆漲至3萬元,突破十年來的高點。

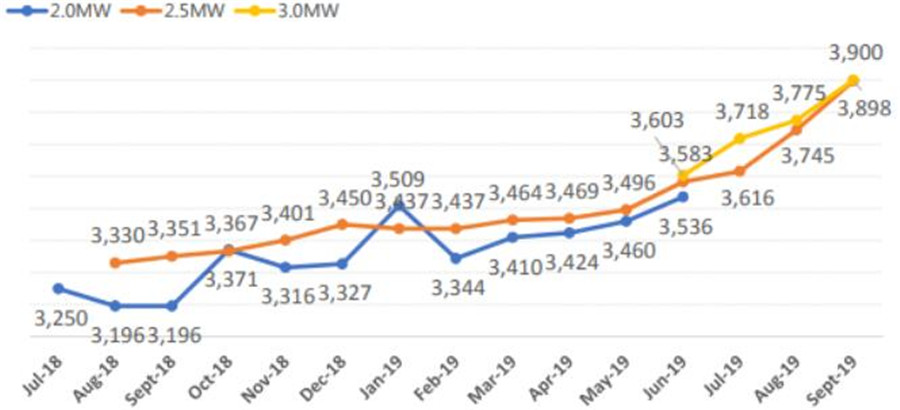

風(fēng)機(jī)價格同步上漲。政策出臺的2019年年底,風(fēng)電機(jī)組公開投標(biāo)均價,已從年初的3000元/kw左右,飆升至超過4100元/kw。

風(fēng)電機(jī)組月度公開投標(biāo)均價(來源:金風(fēng)科技)

今年,一些深耕風(fēng)電的開發(fā)商開始把發(fā)展新能源的重心轉(zhuǎn)入光伏領(lǐng)域。每年新能源新增裝機(jī)一億千瓦左右的預(yù)期,讓整個行業(yè)如烈火烹油。

突然而至的需求使光伏產(chǎn)業(yè)重現(xiàn)了風(fēng)電領(lǐng)域的供不應(yīng)求。光伏原材料多晶硅的瘋狂漲價亦傳導(dǎo)至下游,也給下游企業(yè)帶來了巨大挑戰(zhàn)。

電池廠商首先成為雙面受擠的“夾心餅干”。一方面因原料價格上漲,電池片價格水漲船高;而另一方面,由于海外疫情的影響,組件企業(yè)承受能力減弱,一些海外訂單出現(xiàn)了延遲或取消,相應(yīng)的組件需求隨之放緩。電池片企業(yè)面臨有價無市困境,部分電池廠家利潤縮水乃至虧損。

電站終端用戶成為蝴蝶效應(yīng)的最終承接者。成本的上升使戶用、工商業(yè)分布式業(yè)主與安裝商放緩腳步,甚至被迫停滯。而大型地面電站則在逼近630搶裝小高峰前被迫猝然停步。

有下游企業(yè)稱,目前下游企業(yè)幾乎沒有盈利,因此所有做下游的企業(yè)都在減產(chǎn)。“在困難的環(huán)境中,我們的策略是,失血的訂單堅決不做,寧愿減產(chǎn)停產(chǎn)。老的產(chǎn)能先停掉,擴(kuò)新產(chǎn)能,降低成本。整體上開源節(jié)流,修煉好內(nèi)功,在困難中保持企業(yè)健康生存。”

對于整個光伏行業(yè)來說,多晶硅等原材料價格大幅上漲極大地削弱了光伏產(chǎn)業(yè)的成本優(yōu)勢,那么光伏的發(fā)展,則可能會被風(fēng)電、生物質(zhì)能等其它清潔能源搶跑。

盡管如此,經(jīng)歷過數(shù)次跌宕起伏的光伏企業(yè)依然理性。在期待多晶硅價格回歸正常的同時,很多企業(yè)開始開展技術(shù)和產(chǎn)品創(chuàng)新,進(jìn)一步儲備競爭力。

硅料價格連續(xù)上漲已倒逼下游企業(yè)進(jìn)行技術(shù)革新。例如,中環(huán)股份宣布工業(yè)4.0切片工廠已經(jīng)實現(xiàn)全規(guī)格單晶硅片的薄片化生產(chǎn)能力。

我們可以算一筆賬,如果硅料價格上漲10元/公斤,對應(yīng)硅片的成本上漲0.18元/片,需減薄18微米厚度才可保持硅片單價維持不變。如果產(chǎn)業(yè)鏈內(nèi)全規(guī)格單晶硅片全面轉(zhuǎn)換到160微米厚度,預(yù)計可節(jié)省6.8%的硅料使用量,大大減輕下游產(chǎn)業(yè)鏈的成本壓力。

擴(kuò)產(chǎn)潮來襲,需居安思危

兩個月前,全球最大的多晶硅生產(chǎn)企業(yè)保利協(xié)鑫的董事局主席朱共山曾宣布:“為增強(qiáng)行業(yè)內(nèi)外部信心,穩(wěn)定產(chǎn)業(yè)供應(yīng),讓光伏行業(yè)在平價元年順利過渡,有效助力國家“碳中和”大目標(biāo),近期保利協(xié)鑫的硅料價格將不再上漲,并呼吁行業(yè)同類企業(yè)攜手,營造一個健康的行業(yè)生態(tài)環(huán)境。”

朱共山認(rèn)為過去十余年光伏產(chǎn)業(yè)分工協(xié)作,互相扶持,才造就了中國光伏持續(xù)高速的發(fā)展,如果上下游各環(huán)節(jié)各自為戰(zhàn),對于產(chǎn)業(yè)以及中國能源替代和碳中和進(jìn)程都是極大損害。

目前,保利協(xié)鑫在徐州的多晶硅產(chǎn)能置換6萬噸,現(xiàn)有產(chǎn)能1萬噸,計劃于今年6月前增加至2萬噸,年底前增加至3萬噸。其在四川樂山的產(chǎn)能是10萬噸。內(nèi)蒙規(guī)劃了30萬噸的項目,包括工業(yè)硅的配套。

另一多晶硅生產(chǎn)龍頭東方希望的對策也是擴(kuò)產(chǎn)保供。

為了解決階段性的供需失衡,東方希望計劃在寧夏的25萬噸硅料項目。這個項目下半年緊急開工建設(shè),計劃明年投產(chǎn)。希望通過此舉把價格恢復(fù)到去年上半年,也就是50-60元/kg的水平。

“這是長期的化工制造企業(yè)合理的價格。當(dāng)然道路是曲折的,我們還要不斷提升效率,降低成本。”該公司人士稱。

東方希望還規(guī)劃了100萬噸項目。其中新疆已建、在建12萬噸,計劃通過技改達(dá)到20萬噸。寧夏項目一期規(guī)劃25萬噸,總規(guī)模是40萬噸。

其實,這也是東方希望產(chǎn)業(yè)轉(zhuǎn)型的方向之一。這家生產(chǎn)電解鋁的企業(yè)計劃今后30年全力投入到碳中和行業(yè),“把在其他行業(yè)賺到的利潤全部投到這個行業(yè)里來。”

積極籌劃登陸科創(chuàng)板的新疆大全也沒有落后,它希望借助資本手段加大產(chǎn)業(yè)投入。

縱觀整個多晶硅生產(chǎn)行業(yè),集體擴(kuò)產(chǎn)已經(jīng)成為大多數(shù)企業(yè)共同的選擇。這又和一年多以前的風(fēng)電行業(yè)非常相似。

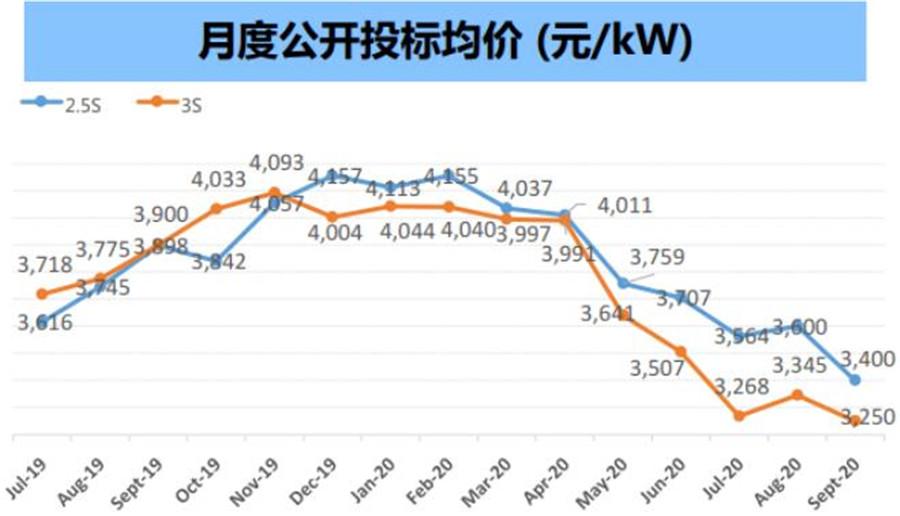

風(fēng)電機(jī)組月度公開投標(biāo)均價(來源:金風(fēng)科技)

去年下半年,當(dāng)風(fēng)電搶裝潮漸漸退去后,風(fēng)電機(jī)組投標(biāo)均價開始斷崖式下降。從年初的超過4100元/kw,跌回3000元/kw左右。近期,風(fēng)機(jī)價格更是跌到低于2000元/kw。整機(jī)商正面臨著激烈的市場競爭。

風(fēng)電的昨天,會是光伏的明天嗎?這非常值得警醒。

中國光伏行業(yè)協(xié)會副秘書長劉譯陽發(fā)出了警示:“歷史經(jīng)驗一再證明,產(chǎn)業(yè)鏈企業(yè)越是處在優(yōu)勢地位時,越是在供不應(yīng)求時,越要居安思危,站在全行業(yè)健康可持續(xù)發(fā)展的立場上思考。過高的價格不僅會抑制需求,而且短期內(nèi)過高的利潤率,不僅會影響上下游協(xié)同發(fā)展,更會吸引其他資本大舉進(jìn)入行業(yè),對當(dāng)前的行業(yè)格局帶來挑戰(zhàn),屆時又是一片殘酷的淘汰過程。”

責(zé)任編輯: 李穎