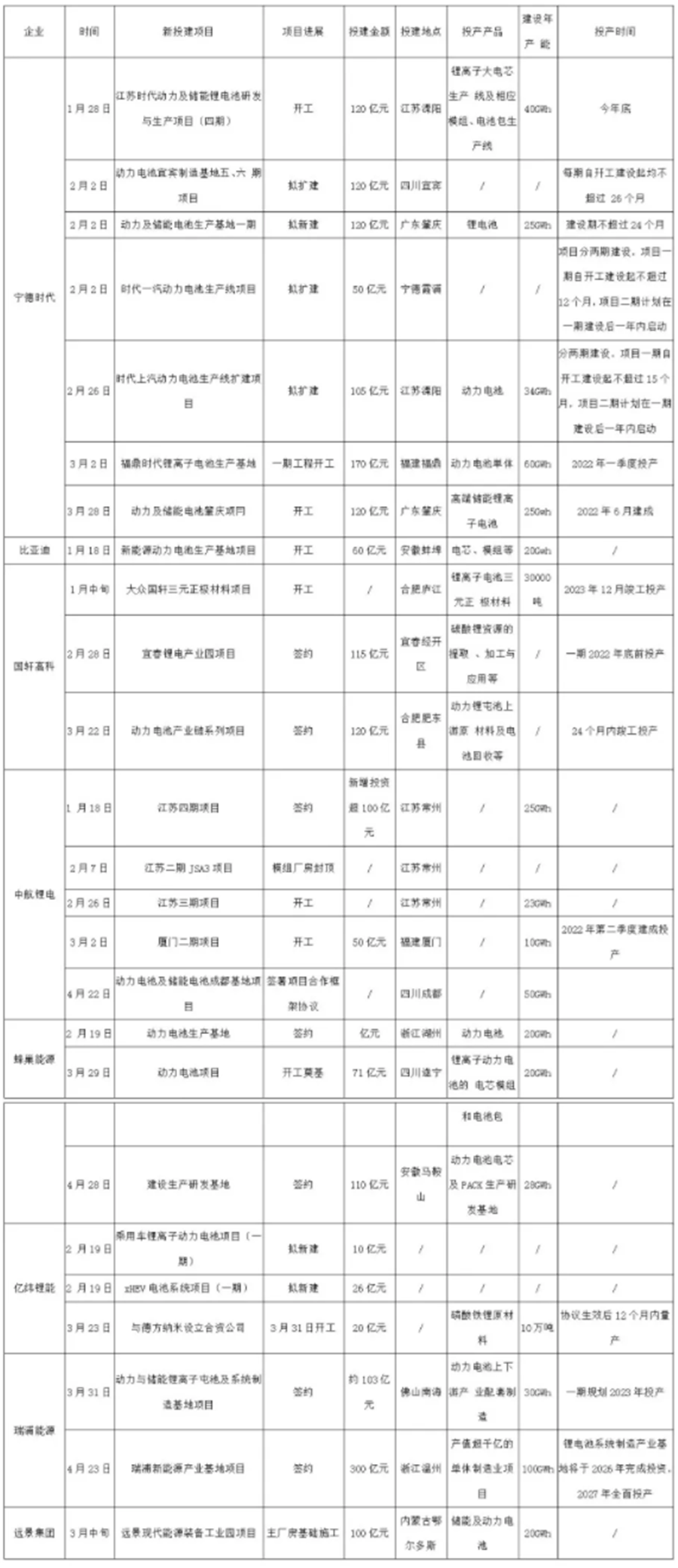

動力電池正在進入新一輪的擴產競賽。寧德時代擴產超過184GWh;瑞浦能源擴產130GWh;中航鋰電擴產100GWh……根據不完全統計,今年1-4月份,中國動力電池相關的新建項目20余個,投建資金高達1900多億元,建設年產能超過450GWh。進入2021年,有實力的電池企業都在投入重資興建產能,很多項目都是動輒百億元的投資。新能源汽車市場井噴期到來,沒有產能的動力電池企業,肯定要錯失機會。寧德時代董事長曾毓群說2025年動力電池市場將進入TWh(即1000GWh)時代。按此推算,不照著幾百GWh產能去建,其他電池企業老板都沒法和曾首富坐一張牌桌。

大踏步擴建產能

今年以來,寧德時代的產能建設規模最大,僅前四個月,擴產規模就達到184GWh。瑞浦能源已經宣布了130GWh的擴產計劃,溫州的100GWh產能將在2026年完成投資,2027年全面投產;佛山的30GWh產能將在今年開始動工,分兩期完成。中航鋰電也宣布了近100GWh的擴產規劃,江蘇的三期、四期相繼開工、簽約,廈門二期也已開工;并宣布與四川成都簽約,規劃建設50GWh產能。緊隨其后的便是蜂巢能源,僅半年便落子四地,規劃出超過70GWh產能,不僅加快擴建金壇工廠,還快速落子歐洲、四川遂寧、浙江湖州、安徽馬鞍山。

值得注意的是,中航鋰電、蜂巢能源、瑞浦能源等企業都將2025年的產能目標定在200GWh。

2021年1-4月份部分電池企業擴產情況

資料來源:企業公告和新聞報道

除此之外,中國誠通控股后的力神等企業也在醞釀擴產;捷威動力的嘉興一期8GWh的項目也將啟動。

真鋰研究總裁墨柯將近期擴產的企業總結為三類,一是本身市場份額就比較大的,例如寧德時代、比亞迪;二是與海外電池企業、車企聯系比較密切的,例如億緯鋰能、國軒高科、孚能科技等;三是有資金支持的,例如蜂巢能源和力神。

這些企業,無疑是下一輪動力電池競爭的種子選手。

為何大規模擴張

中國配套車企的動力電電池數量并不少,2020年就有多達73家電池企業在配套。不過,在蜂巢能源董事長兼CEO楊紅新看來,數量多不代表質量高。在蜂巢能源成立之初,楊紅新就提到,

中國動力電池行業特點是結構性產能過剩,高端資源嚴重不足。

楊紅新認為,將來動力電池的產能會越來越集中,集中到真正能把技術做好、代表下一代技術的企業中,很多企業會在這個過程中被淘汰,產能集中的過程恰恰也是全球新能源汽車爆發式增長的過程。在蜂巢方面看來,全球新能源汽車已經迎來了爆發式增長,對動力電池的需求規模也將達到TWh,因此,進行提前布局十分必要。

蜂巢能源相關負責人在對《電動汽車觀察家》闡述的產能規劃時表示,蜂巢能源擴產主要基于幾個方面:一是公司的戰略發展定位及市場需求預測,蜂巢能源是以電池系統為中心,覆蓋整個新能源電池產業鏈,包括乘用車、儲能/商用車、輕型動力、HEV等多個領域需求,他們未來的發展目標是達到行業TOP3,因此產能建設是必然。

其次是基于蜂巢能源戰略客戶的需求計劃以及未來客戶開發計劃。蜂巢方面表示,他們的產能規劃主要是面向目前客戶的需求以及未來開發客戶的計劃。目前蜂巢在國內外已經有25家主機廠定點,未來幾年客戶的需求會逐步釋放,因此產能消化不成問題。

與蜂巢能源相同的是,瑞浦對新能源汽車市場前景的看好。不同的則是,瑞浦能源的產能建設相對集中,例如僅在溫州,瑞浦就布局了100GWh的產能規劃。

瑞浦能源市場總監張小聰直言,瑞浦能源產能不是一步到位,而是分階段實現。他們產品主打的特點是性價比,而只有規模化才能帶來成本優勢,相對分散的產能,會拉升企業管理、人員等成本。

張小聰表示,未來瑞浦能源在一個地區的產能規劃至少也是20-30GWh,低于這個產能是沒有競爭優勢的。

在墨柯看來,電池企業選擇這個時間點擴產,有兩方面原因,一方面,方形和軟包的價格在原材料上漲的情況下還在下降。這種情況下的那些沒有規模的電池廠其實是很難生存的。“那些稍微有資金實力的或者是頭部的企業現在想擴產,是準備接收接收這些中小電池廠淘汰退出所留下的市場空白。”

另一方面,在雙碳目標下,以電動重卡為代表的大市場正在開啟,未來其他的市場也將陸續打開,因此,企業的產能建設都要適當提前。

這其中最大的代表就是寧德時代和國家電投的合作。

曾毓群就曾在去年兩會上諫言,全力推進工程機械和重卡等公共服務領域車輛電動化。

今年2月26日,在北京舉辦“綠動未來”媒體日暨2020年社會責任報告發布會上,國家電投黨組副書記、董事祖斌表示,到2025年計劃新增總投資規模1150億,推廣重卡20萬臺。

隨后,3月13日,寧德時代與國家電投簽署戰略協議,大概率就是這一合作。

強者越強,淘汰賽繼續

作為投資者,上海勁邦股權投資管理有限公司合伙人王榮進對各家電池企業的情況都比較熟悉。在王榮進看來,這次擴產是結構性的,主要體現在兩方面,

一方面,目前擴產的都是頭部的幾家動力電池企業;另一方面,磷酸鐵鋰電池的產能增長遠超過三元電池。

王榮進透露,

除了頭部幾家企業,很多電池企業的生存近況并不好,其中一些在尋求托管或者代加工等機會。

正如王榮進所說,這些擴產的企業本身裝機排名就很靠前,大部分都在TOP10企業當中。

2020年裝機量TOP10

資料來源:根據整車出廠合格證數據

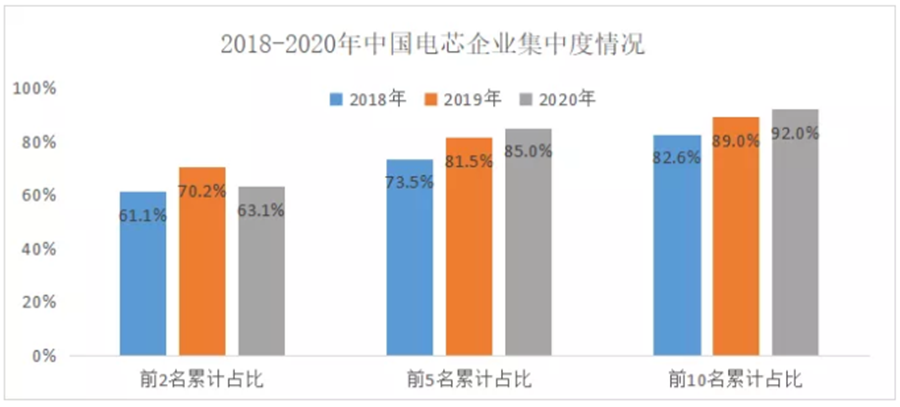

隨著新產能的崛起,電池領域的馬太效應已經愈發明顯。根據整車出廠合格證數據也可以看出,除了去年前2名電芯企業市場占比相比2019年略有下降,前5名和前10名的占比情況都有明顯增長,可見電池企業集中度在不斷提升。

資料來源:根據出廠合格證整理

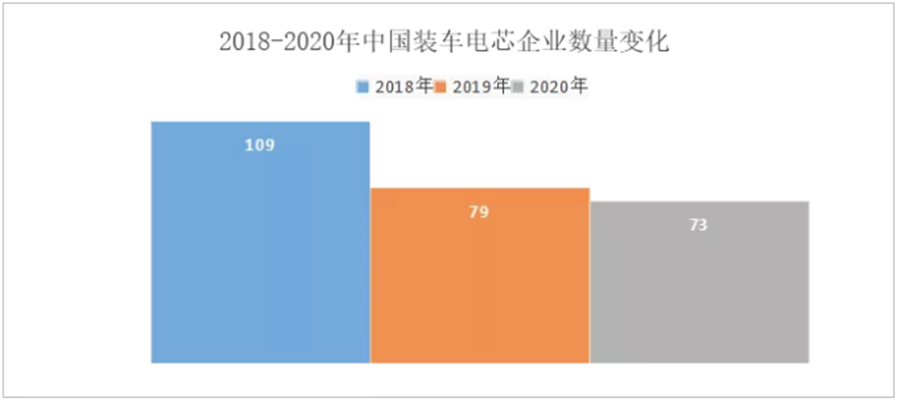

除了頭部企業占比在不斷提升,整體電池企業的數量也在減少。2018年時,配套整車的電池企業達到109家,2019年降低到79家,2020年再減少為73家。雖然不斷有新勢力企業冒出,但是整體數量減少的趨勢沒有改變。

資料來源:根據出廠合格證整理

王榮進表示,現在裝機排名相對靠后的電池企業,要么市場認可度不高,要么產品出現過問題,車企在選擇他們時都很謹慎,這些企業逐漸就會退出車用動力電池領域。

伊維經濟研究院研究部總經理吳輝與王榮進的看法有些類似。吳輝認為,

一是,現在動力電池已經已經形成品牌了,用頭部企業的電池,對車輛銷售也是一個亮點;二是,排名靠后的企業產品穩定性和一致性還存在問題,這類企業為大車企配套經驗明顯不足,配套能力不夠。

不過,

王榮進認為,相對頭部的企業也沒那么穩定。要在動力電池領域站穩腳跟,兩個方面至少占一頭,要么“家里有礦”,能夠保證產品有相對低的成本;要么下游有足夠優質的大客戶,市場需求不愁。“兩頭都不占的企業,未來生存境況堪憂。”

責任編輯: 李穎