近日,一份美股大全新能源的季度經營報告再次引發市場對當前光伏產業鏈博弈加劇的擔憂。

數據顯示,大全新能源去年四季度營收2.48億美元,歸母凈利潤0.73億美元,平均單噸利潤約2.04萬人民幣。

而在此前的一周中,光伏硅料價格再次跳漲,漲幅達5%-7%。對此,部分券商機構預期2021年硅料供應將持續處于緊平衡狀態,甚至有部分市場人士認為直到2022年四季度硅料供給緊張狀況才會有所緩解。

光伏上游硅料價格持續大漲的背后,除了近幾年行業需求爆發外,也正反映出產能結構的畸形。光伏行業產業鏈的四大重要環節為硅料、硅片、電池片和組件。目前,除了上游的硅料為供不應求外,其他環節皆處于產能絕對過剩狀況。

硅料方面,中信證券(23.690, -0.06, -0.25%)預計,2021年和2022年組件規模對應的硅料需求約為58萬噸和70萬噸。而數據顯示疊加逐步爬升的產能,硅料供給分別為57萬噸和71萬噸,硅料環節供不應求或緊平衡狀態將延續。但在硅片、電池片和組件方面,由于技術壁壘較低,各企業產能爬升速度較快,當前潛在供給在180GW以上,電池片、組件增速超過20%,高于上游多晶硅15%的產量增速,供給正在超出全年需求。

整個產業鏈中,由于電池片存貨周期有限,因此電池片能相對好地反映終端需求。目前,市場上電池片價格處于下降狀態,意味著一季度光伏需求或將不及去年四季度。

但實際上,受2020年上半年疫情停工影響,下游產業鏈仍處于庫存重建階段。因為無論在哪個階段擁有一定庫存,到下半年庫存就能形成訂單,企業市場占有率才有足夠保證。因此市場上下游各企業希望借助新產能的競爭力優勢,滿負荷生產,達到最有效的競爭力。目前下游大多數組件企業已簽訂二季度訂單甚至三季度訂單,并已開始運行生產。由于產業鏈下游需求量比較確定,在這種確定的情況下,企業希望盡可能在硅片或者電池上形成競爭優勢。也正因此,即便硅料價格持續上升,下游產能過剩狀態中短期無法改變。

最終,本輪硅料漲價或將使得一些中小企業徹底出局。

數據顯示,今年市場的多晶硅產能90%以上由大單和長單鎖定,組件廠想要搶占市場份額,關鍵在于硅料。整個光伏產業鏈各個環節技術壁壘并不相同。實際上,除了上游多晶硅生產環節、中游的電池片環節技術壁壘較高外,其他如硅片、光伏組件、光伏應用的技術含量皆不高,屬于資本密集型和勞動密集型產業。

組件廠若能夠采購硅料,通過硅片和電池片代加工,便可完成產業鏈的垂直一體化。但對于一些未完成垂直一體化的企業,其受原料漲價影響嚴重,壓縮利潤空間,失去主動權。

目前,硅片市場一類垂直一體化廠商如晶科、晶澳、天合等在下游需求不景氣時能夠優先采用自身生產的產品。另一類如隆基、中環、保利協鑫等在滿足其他一體化廠商及其他電池廠的硅片需求的同時,向下游延伸,在電池片、組件等有所布局。而通威股份(33.080, 0.68, 2.10%)等則是基于硅料生產優勢向下游電池片、組件布局進行一體化。相反,對于其他尚未形成一體化的光伏制造企業來說,今明2年虧損的概率極大,部分企業或將因此出局。

另一方面,即便對于當前龍頭企業來說,競爭格局也將發生變化,部分企業的競爭優勢或將受到影響。

當前硅料產業龍頭是通威股份,但新特能源、保利協鑫、新疆大全等都已做了相應的產能規劃,形成了上游四強的局面。上游企業在占據短期優勢后,正謀求與下游行業共建或合建的模式進行深度綁定。如去年11月通威股份與天合光年共同投資總計150億元的4萬噸硅料、15GW拉棒、硅片和電池項目;今年2月通威與晶科簽署的硅片、純晶硅共建項目;中環股份(24.490, 0.39, 1.62%)和保利協鑫、隆基股份(85.000,1.00, 1.19%)和通威股份也通過互持股份,承諾產品采購進行合作。因此,目前來看行業競爭格局正從隆基股份的一家獨大,再次轉變為各家企業抱團廝殺的混戰局面。

一位公募基金經理表示,目前光伏產業鏈的每個環節都充滿了博弈的色彩,其中任何一個節點發生變化都將“動一發而牽全身”。“首先,隨著央企國企加速進入下游運營商隊伍,其對組件企業的話語權在發生變化,運營商是否會大幅壓價是一個重大不確定性。其次,當前光伏制造環節每個環節都面臨巨大技術革新的可能,新技術路線的確立同樣將使一些企業出局,另一些企業加速發展”。

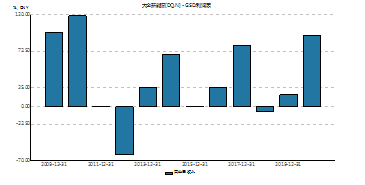

資料來源:Wind

責任編輯: 李穎