本文為史丹主持的《我國能源行業稅費及國際比較》課題研究報告中的部分內容。課題組成員付敏杰、汪崇金參與本文相關內容的撰寫與研究。

1 我國稅制構成及其改革進程

我國現行的稅類有五種:流轉稅類、所得稅類、資源稅類、財產稅類、行為稅類,共有18個稅種:增值稅、消費稅、營業稅、關稅;企業所得稅、個人所得稅;資源稅、耕地占用稅、城鎮土地使用稅、土地增值稅;房產稅、契稅、車船稅、城市房地產稅、車船使用牌照稅和船舶噸稅;印花稅、城市維護建設稅,固定資產投資方向調節稅等。

改革開放以來,我國稅制進行了三次重大改革。1984年工商稅制全面改革設置的稅種分為五類、25個稅種,并奠定了今天稅制的主要格局。改革核心是利改稅,國有企業由上繳利潤改為上繳稅收。1994年實行分稅制改革,分稅制改革主要包括工商稅制改革、稅收分享改革和征管體制改革。改革流轉稅,對商品的生產、批發、零售和進口環節全面實行增值稅。改革所得稅和其他稅種等,最終形成18個稅種,建立與市場經濟相適應的稅收體制。

2014年財稅改革的目標是建立“有利于科學發展、社會公平、市場統一的稅收制度體系”,改革重點鎖定六大稅種,包括增值稅、消費稅、資源稅、環境保護稅、房地產稅、個人所得稅。增值稅改革目標是按照稅收中性原則,建立規范的消費型增值稅制度。廢止營業稅制度,全面實施增值稅,完善消費稅制度。調整征收范圍,優化稅率結構,改進征收環節,增強消費稅的調節功能。消費稅改革的基本原則是“三高”,高耗能、高污染和高檔消費品,這些要納入消費稅的征收范圍。

2015年2月1日起,電池、涂料被列入消費稅征收范圍,在生產、委托加工和進口環節征收,適用稅率均為4%。同時對國家支持的無汞原電池、金屬氫化物鎳蓄電池、鋰原電池、鋰離子蓄電池、太陽能電池、燃料電池和全釩液流電池等采取了暫緩或免征措施。

加快煤炭資源稅改革。推進資源稅從價計征改革,逐步將資源稅擴展到水流、森林、草原、灘涂等自然生態空間,建立環境保護稅制度。按照重在調控、清費立稅、循序漸進、合理負擔、便利征管的原則,將現行排污收費改為環境保護稅,進一步發揮稅收對生態環境保護的促進作用。

加快房地產稅立法并適時推進改革,立法先行,扎實推進。探索逐步建立綜合與分類相結合的個人所得稅制,抓緊修訂《稅收征管法》等。

2 石油行業財稅政策及改革思路

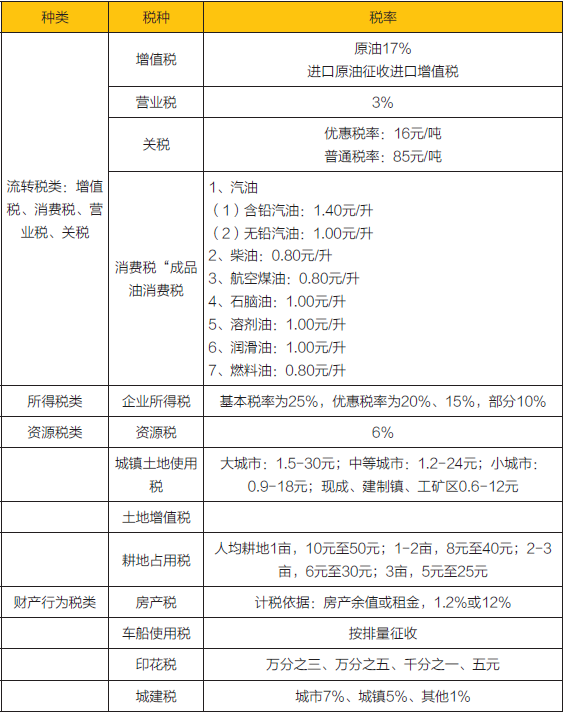

表1 中國石油行業主要稅費一覽表

我國現行的18個稅種中,所有稅種都適用于石油行業。增值稅、消費稅、營業稅、關稅、企業所得稅、城鎮土地使用稅、耕地占用稅、土地增值稅等是石油稅制的主體。在公司繳納的稅費中,稅收占75%左右,行政性收費占25%。其中石油特別收益金在行政收費中的占比最高,且為中央100%獨享,礦產資源補償費則是中央地方各享有50%。

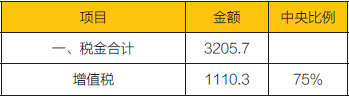

表2

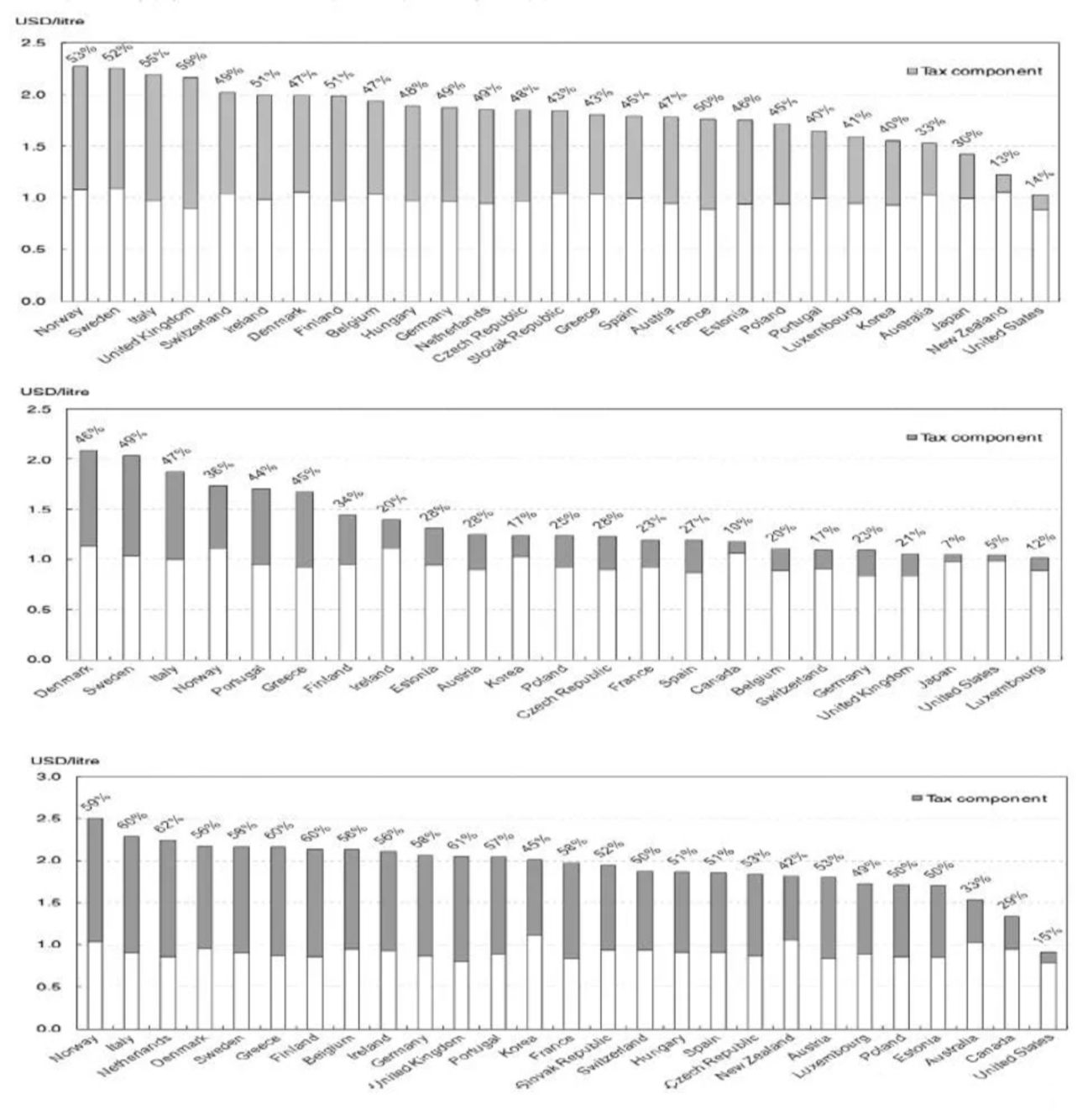

圖1IEA能源價格與稅收——2013年第4季度:車用柴油,圖2高級無鉛汽油,(中95號)和輕燃料油

世界主要產油國的石油稅費基本上由兩大部分構成:一是適用于所有工業企業的普通稅費,如所得稅等;二是油氣礦業特有的稅費,如權利金、資源租金稅、礦業權租金等。

石油行業財稅政策存在的問題,有一般性財稅政策問題,也石油行業的特殊問題。特殊性問題,現有的特別經營制度,一是起征點太低,累進級次過多。我國起征點是7億,2015年國家已經把石油特別收益金征收比率的原油價格從原來的50和55美元一桶提高到65美元一桶。二是生產成本由國內市場決定,但“暴利稅”——特別收益金采用美元標價,由美國和美元決定。由于成本是按人民幣計算,會把美元匯率的波動、變化轉移到國內。建議原油成本將美元換算成人民幣,通過實際測算來推測石油企業利潤零界點.半年左右調整一次較為妥當。借鑒其他國家從大宗資源產品中提取公共收入的方式(智利的銅礦與結構預算),通過區分產品價格的暫時變化和永久變化,用永久變化來確定特別收益金征收與支出的合理范圍,防止公共財政收入因稅基不穩定而出現大幅波動,影響經濟安全。從長遠來看,建議將石油特別收益金改革用途為開放性市場下的能源安全基金。

建議石油稅費改革,簡化稅制,正稅清費,實現涉油收費清理與歸并涉石油企業收費多而雜,收費結構過于復雜。除了所有的企業稅收以外,各種收費項目更多體現了既有的部門利益,而不是按照稅種性質來劃分。稅費重復,征稅又收費。資源稅所提倡的資源有償使用,探礦權使用費、探礦權價款和采礦權使用費、采礦權價款也存在一定程度的重復問題,雖然后者具有一定的使用者付費性質。建議研究以上四種收費的歸并措施,能與資源稅合并的要用于合并。

厘清收支政策,減少補貼和稅收優惠項目類別。企業被征收各種稅費的同時,企業也在接受著名目繁多的補貼,補貼過多意味著政府對企業經營干預過多。2537家A股上市公司公布的2014年半年報顯示,共有2235家上市公司收到政府補貼,占比達88.1%,2013年95%的上市公司累計獲取1120億的財政補助。上市公司年報中披露出中石油、中石化獲得高達政府上百億的補貼,被媒體戲稱為“補貼之王”。這也側面反映出政府補貼是對宏觀經濟的一個干擾,石油行業的財稅政策仍需進一步理順,這些上市企業一旦進入發達國家市場,必然會成為國外反傾銷、反補貼的調查對象,最終補貼給企業的財政支出會被征收反補貼、反傾銷稅,變成競爭對手的財政收入。

恢復石油資源型產品的一般特征,更加科學的區分企業社會責任和財政支出責任,減少企業辦社會支出。石油行業具有諸多稅收優惠和財政補貼的原因,在于其承擔了過多的政策業務,而補貼是專門針對政策業務進行的。企業辦社會這個長期以來一直存在的頑癥,今天在很多石油企業依然存在著,尤其是石油城和資源枯竭地區,企業辦社會不同于企業社會責任。建議改變現有市場業務和政策業務合而為一的現狀,分離政策業務和經營業務實體,在石油企業之外成立專門的石油政策類公司來執行政策業務,不再以盈利為目標。

3天然氣行業稅費及其改革

我國現行天然氣行業稅制種類有流轉稅類(增值稅、消費稅、關稅)、所得稅類(所得稅)、資源稅類(資源稅、礦區使用費、礦產資源補償費、探礦權使用費、采礦權使用費、探礦權價款、采礦權價款)、財產行為稅類(房產稅、車船稅、印花稅、契稅)、特殊稅類(城市維護建設稅及教育費附加、車輛購置稅、耕地占用稅)。

天然氣是一個清潔的化石能源,天然氣體現了我國財稅政策的支持,最直接的體現就是稅收的優惠。增值稅——石油液化氣、天然氣等的增值稅稅率為13%,而增值稅基本稅率為17%,體現了對天然氣行業的支持。還有進口天然氣增值稅返還政策。近年來,進口天然氣進銷價格倒掛給石油公司造成巨大損失,2011年8月1日,財政部、海關總署、國家稅務總局下發《關于對2011–2020年期間進口天然氣及2010年底前“中亞氣”項目進口天然氣按比例返還進口環節增值稅有關問題的通知》,規定了進口環節增值稅按項目進口天然氣價格和國家天然氣銷售定價的倒掛比例予以返還。

營業稅改征增值稅——“營改增”在現行增值稅17%標準稅率和13%低稅率基礎上,新增11%和6%兩檔低稅率。租賃有形動產等適用17%稅率,通運輸業、建筑業等適用11%稅率,其他部分現代服務業適用6%稅率。管道運輸業稅率由營業稅稅制下的3%提高到增值稅稅制下的11%,稅負增加明顯。《營改增試點過渡政策的規定》試點納稅人中的一般納稅人提供管道運輸服務,對其增值稅實際稅負超過3%的部分實行增值稅即征即退政策。

所得稅——內資和外資天然氣生產企業均適用25%的所得稅率,取得規定的所得非居民企業,適用20%的稅率。而一般所得稅率為33%。購置環保、節能節水、安全生產專用設備企業所得稅優惠政策,企業綜合利用資源,生產符合國家產業政策規定的產品所取得的收入,可以在計算應納稅所得額時減計收入。環境保護、節能節水和安全生產專用設備,可以按專用設備投資額的10%抵免當年企業所得稅應納稅額;企業當年應納稅額不足抵免的,可以向以后年度結轉,但結轉期不得超過5個納稅年度。從事開采石油、天然氣的礦產資源油氣企業在開始商業性生產前發生的費用和有關固定資產的折耗、攤銷、折舊方法有專門優惠規定。

西部大開發企業所得稅優惠政策——石油集團、石化集團所屬企業發生的用于企業礦區所在地市政、公交、環衛、非義務教育、醫療、自有供暖、社區管理等社會性支出,可以在當期計算應納稅所得額時據實扣除。

資源稅——2010年新疆試點還明確了如下稅收優惠政策:“納稅人有下列情形之一的,免征或者減征資源稅:一是油田范圍內運輸稠油過程中用于加熱的原油、天然氣,免征資源稅。二是稠油、高凝油和高含硫天然氣資源稅減征40%。三是三次采油資源稅減征30%。”石油、天然氣資源稅,稅率為銷售額的5%-10%。

關于非常規天然氣的稅收優惠。

煤層氣:

增值稅優惠:中聯煤層氣有限責任公司及其國內外合作者,在我國境內進行煤層氣勘探開發項目,進口國內不能生產或國內產品性能不能滿足要求,并直接用于勘探開發作業的設備、儀器、零附件、專用工具,免征進口關稅和進口環節增值稅。《關于“十二五”期間煤層氣勘探開發項目進口物資免征進口稅收的通知》(財關稅〔2011〕30號),對“十二五”期間,在我國境內進行煤層氣勘探開發項目免征進口關稅和進口環節增值稅做了規定。

所得稅扣除方面——對獨立核算的煤層氣抽采企業購進的煤層氣抽采泵、鉆機、煤層氣監測裝置、煤層氣發電機組、鉆井、錄井、測井等專用設備,統一采取雙倍余額遞減法或年數總和法實行加速折舊;對獨立核算的煤層氣抽采企業利用銀行貸款或自籌資金從事技術改造項目國產設備投資,其項目所需國產設備投資的40%可從企業技術改造項目設備購置當年比前—年新增的企業所得稅中抵免。對煤層氣抽采企業的增值稅一般納稅人抽采銷售煤層氣先征后退的增值稅稅款不再征收企業所得稅。但是,對其他非常規油氣卻沒有類似的規定。

煤層氣資源稅費方面——2007年2月7日,財政部、國家稅務總局下發《關于加快煤層氣抽采有關稅收政策問題的通知》(財稅[2007]16號),通知第五條規定,對地面抽采煤層氣暫不征收資源稅。第十五條規定,對地面直接從事煤層氣勘查開采的企業,2020年前可按國家有關規定申請減免探礦權使用費和采礦權使用費。

財政補貼——對煤層氣民用燃氣等進行適當補貼,中央按0.12元/立方米煤層氣(折純)標準對煤層氣開采企業進行補貼,企業開采煤層氣用于發電的部分,不享受補貼政策。煤層氣(煤礦瓦斯)電廠上網電價,比照國家發展改革委制定的《可再生能源發電價格和費用分攤管理試行辦法》中生物質發電項目上網電價。補貼電價標準為每千瓦時0.25元。發電項目自投產之日起,15年內享受補貼電價。

頁巖氣:

2011年底國土資源部批準頁巖氣成為獨立礦種。2012年3月13日,國家發展改革委、財政部、國土資源部、國家能源局印發《頁巖氣發展規劃(2011—2015年)》(發改能源〔2012〕612號)。《規劃》提出,參照煤層氣財政補貼政策,研究制定頁巖氣具體補貼政策;依法取得頁巖氣探礦權采礦權的礦業權人或探礦權采礦權申請人可按照相關規定申請減免頁巖氣探礦權和采礦權使用費;對頁巖氣勘探開發等鼓勵類項目項下進口國內不能生產的自用設備(包括隨設備進口的技術),按有關規定免征關稅等。

天然氣的國際采油,財稅的水平跟國際上的比較,與石油價格不同,不同國家或地區的天然氣價格差距頗大,稅收在其中所占的份額也明顯不同。與俄羅斯、美國油氣企業稅收負擔相比,我國油氣企業稅負負擔大抵居于中等水平。但我國油氣行業的稅費體系相對較為復雜,涉及的稅金、行政性收費多,其中,增值稅、消費稅等流轉稅占比較大,企業所得稅以及適用油氣行業的礦區使用費、探礦采礦價款、礦業權登記費等特殊稅費所占份額均小。

天然氣財稅政策存在的問題與改革建議:

(1)企業所得稅在鼓勵天然氣行業投資、研發方面優惠不夠、激勵不足,有進一步調整的空間。第一,在研發費用扣除方面,現行的研發費用扣除政策往往因立項門檻高、限制條件多,而在執行過程中難以落實到位;第二,我國所得稅法沒有專門針對天然氣行業加速折舊和投資抵免的規定,加速折舊也是針對特定的固定資產,并且對企業享受加速折舊和投資抵免規定了限制條件。

(2)相對于其它國家而言,我國政府對鼓勵天然氣進口的政策優惠力度仍有不足。以英國為例,自從2011年起,英國對進口天然氣開始免征增值稅。當前進口的液化天然氣較國內價格差距較大,可考慮減免天然氣進口環節增值稅,從而能降低進口天然氣的成本,進而縮小進口氣與國產氣之間的價格差距,鼓勵對海外天然氣資源的合理利用。

(3)經過20年的耕耘,中國油氣企業已在中亞、中東、非洲等六大地區近40個國家開發了200多個投資項目。油氣生產經營本身就具有較高的風險,對于“走出去”的油氣田企業,項目所在國政治局勢的不確定性會進一步加大生產經營風險。現有的優惠只是杯水車薪。對于此類風險,不僅需要油氣企業自身通過有效的海外項目風險管理及保險操作避免和化解,也需要政府出臺更具針對性的、更大幅度的稅收優惠或稅收減免政策。

(4)我國天然氣資源中低品位資源占一半左右,有效開發非常規天然氣對我國天然氣產量持續增長十分重要。對于非常規天然氣,除煤層氣之外,我國尚未形成專門的、穩定的優惠財稅政策,盡管形成了若干規劃,但涉及的財稅政策還需要進一步落實,使之長期化、法規化。

(史丹:中國社會科學院工業經濟研究所)

責任編輯: 中國能源網